Дипломная работа: банкротство Кампари

СОДЕРЖАНИЕ

|

|

|

||

|

|

ВВЕДЕНИЕ……………………………………………………………… |

3 |

|

|

|

|

|

|

|

1 |

ТЕОРЕТИКО-МЕТОДОЛОГИЧЕСКИЕ ОСНОВЫ БАНКРОТСВА ПРЕДПРИЯТИЯ………………………………………………………… |

6 |

|

|

|

1.1 |

Понятие и сущность банкротства организации ………………….. |

6 |

|

|

1.2 1.3 |

Нормативно-законодательная база регулирования банкротства… Методологические основы оценки вероятности банкротства…… |

14 21 |

|

|

|

||

|

2 |

ОЦЕНКА И АНАЛИЗ ВЕРОЯТНОСТИ БАНКРОТСВА ООО «КАМПАРИ РУС»……………………………………………………… |

32 |

|

|

|

2.1 2.2 |

Организационно-экономическая характеристика организации…. Анализ финансового состояния организации……………………. |

32 43 |

|

|

2.3 |

Оценка вероятности наступления банкротства организации……. |

51 |

|

|

|

|

|

|

3 |

РАЗРАБОТКА МЕРОПРИЯТИЙ ПО УЛУЧШЕНИЮ ФИНАНСОВОГО СОСТОЯНИЯ ООО «КАМПАРИ РУС»…………. |

58 |

|

|

|

3.1 |

Разработка плана мероприятий по финансовому оздоровлению ООО «КАМПАРИ РУС»……………………………………………. |

58 |

|

|

3.2 |

Прогнозирование экономической эффективности разработанных мероприятий и их влияния на финансовое состояние организации………………………………………………………….. |

73 |

|

|

|

|

|

|

|

ЗАКЛЮЧЕНИЕ………………………………………………………… |

77 |

|

|

|

СПИСОК ЛИТЕРАТУРЫ………………………………………………. |

81 |

|

|

|

ПРИЛОЖЕНИЯ………………………………………………………… |

84 |

|

ВВЕДЕНИЕ

Актуальность темы исследования проявляется в том, что в настоящий момент времени в России около 1/3 всех российских организаций, не сумевших приспособиться к современным рыночным отношениям, оказалась в тяжелом финансовом положении. Проблемы экономической несостоятельности, неплатежеспособности и банкротства предприятия, не исполняющего свои обязательства, являются одними из наиболее актуальных в рыночной экономике.

Рыночная экономика на протяжении длительного времени, являющаяся основой экономического роста западных стран, разработала определенную систему контроля, диагностики, защиты организаций от кризисных ситуаций, которая называется системой банкротства. Мировой опыт показывает, что антикризисный процесс в условиях рыночной экономики является управляемым процессом. В этой связи необходимо выделить два понятия: антикризисное регулирование и антикризисное управление.

В современных рыночных условиях, сложившихся в последние годы, предприятия и организации должны иметь уверенность в надежности и финансовой состоятельности своих деловых партнеров, иначе они могут воспользоваться механизмом банкротства как основным средством возврата долга неплатежеспособными партнерами. По этой причине руководители предприятий должны проводить антикризисную диагностику финансового состояния своего предприятия с целью избежания возможного банкротства, а при возникновении угрозы банкротства изыскать возможности финансового оздоровления предприятия [9, c. 167].

Предсказание банкротства как самостоятельная проблема возникла в западных странах капиталистического строя (и в первую очередь, в США) после второй мировой войны. Этому способствовал рост числа банкротства предприятий в связи с резким уменьшением военных заказов, неравномерность развития предприятий и организаций, процветание одних и разорение других. Естественно, возник вопрос о возможности первоначального определения условий, ведущих предприятие к разорению и банкротству.

Прогнозирование угрозы банкротства особенно актуально на современном этапе экономического роста России, в связи с большим числом неплатежеспособных организаций, которые уже столкнулись с проведением процедуры банкротства, и с еще большим числом предприятий, которым угрожает вероятность банкротства. Именно для избежания подобных неблагоприятных ситуаций и раннего распознания признаков надвигающегося банкротства, финансовыми службами предприятия должен проводиться мониторинг финансового состояния предприятия. И в случае обнаружения вероятности наступления банкротства руководству предприятия необходимо незамедлительно преступить к разработке антикризисной программы.

Целью данной дипломной работы является изучение теоретических и практических аспектов методики проведения анализа финансового состояния предприятия, с целью прогнозирования вероятности банкротства и разработка мероприятий по финансовому оздоровлению предприятия на примере ООО «КАМПАРИ РУС».

Для решения поставленной цели необходимо решить следующие задачи:

- раскрыть понятие, виды и причины банкротства;

- провести анализ прогнозирования вероятности банкротства;

- рассмотреть методические основы определения вероятности банкротства предприятия;

- провести анализ финансового состояния ООО «КАМПАРИ РУС»;

- оценить вероятность наступления банкротства ООО «КАМПАРИ РУС»;

- разработать мероприятия по финансовому оздоровлению ООО «КАМПАРИ РУС»;

- спрогнозировать экономическую эффективность мероприятий и выявить их влияние на финансовое состояние организации.

В качестве объекта исследования в дипломной работе выступает финансово-хозяйственная деятельность ООО «КАМПАРИ РУС».

Предметом исследования является теория и методика анализа финансового состояния объекта исследования.

В ходе практического исследования были использованы следующие методы: расчетные методы, методы экономического анализа, экспертно – аналитические, графический и табличный методы.

При выполнении теоретической части работы использовались труды российских и зарубежных ученых-экономистов, менеджеров. Данные статистического характера базируются на основе материалов ООО «КАМПАРИ РУС» за 2010-2012гг, а также российских периодических изданий.

В первой главе рассмотрены теоретические аспекты понятия и сущности банкротства. Раскрыта нормативно-законодательная база регулирующая процедуру банкротства. Охарактеризован порядок оценки вероятности банкротства.

Во второй главе представлена организационно-экономическая характеристика ООО «КАМПАРИ РУС». Раскрыты основные технико-экономические показатели деятельности организации и дана оценка финансово-хозяйственной деятельности предприятия. Проанализированы финансовые показатели в анализе потенциального банкротства на примере ООО «КАМПАРИ РУС» и дана оценка вероятности банкротства.

В третьей главе разработан план мероприятий по финансовому оздоровлению ООО «КАМПАРИ РУС». Описаны возможные пути профилактики банкротства ООО «КАМПАРИ РУС» в управлении предприятием.

1 ТЕОРЕТИКО-МЕТОДОЛОГИЧЕСКИЕ ОСНОВЫ БАНКРОТСТВА ПРЕДПРИЯТИЯ

- Понятие и сущность банкротства организации

Банкротство предприятий является новым для современной российской экономики, стремящейся к развитию рыночных отношений. В дореволюционной России это явление было известно, существовало и законодательство о несостоятельности, но традиции применения процесса банкротства практически утрачены. Между тем, отечественная экономика содержит большое количество предпосылок для банкротства или несостоятельности хозяйствующих субъектов. На сегодняшний момент нормативная база в этой области разрабатывается и усовершенствуется.

За всю историю банкротства (с момента его появления в XI-XII вв. в итальянских вольных городах) было разработано два критерия банкротства:

1) Принцип неоплатности. Согласно данного принципа должник может быть признан банкротом, если сумма всей кредиторской задолженности должника превышает сумму принадлежащего ему имущества. Условие неоплатности применялось в старом законе о банкротстве 1992г. В то же время западные страны отказались использовать данный принцип еще в конце XIX века [9, c. 169];

2) Принцип неплатежеспособности. В конце 19 века практически все законодательство, касающееся банкротства перешло на использование принципа неплатежеспособности. В российском законодательстве о банкротстве этот принцип стал применяться с 1998 года. Согласно данного принципа, нужно выявить конкретные признаки презумпции, что должник действительно не может отвечать по своим обязательствам перед кредиторами.

Во французском законодательстве понятие «несостоятельность» применимо только к предпринимателям занимающимися торговлей, поэтому на лиц неторговых профессий положения о банкротстве не распространяются. В германском законодательстве субъектом банкротства может быть любой должник, прекративший платежи и подпадающий под конкурс. В Швеции ответственность должника, совершающего действия, ведущие к неплатежеспособности, применяется в случае, если он каким-либо образом лишает себя значительной части своего имущества, в результате чего он оказывается либо неплатежеспособным, либо значительно ухудшает свою платежеспособность.

К общим признакам банкротства в различных законодательных актах западноевропейских стран относят следующие: неплатежеспособность, увеличение кредиторской задолженности, нерентабельность сделок, неэффективность использования имущества. Похожи и определения уголовно наказуемых деяний, в том случае когда «преступное» банкротство подразделяется на простое и злостное.

Как показывает мировой опыт, банкротство – неизбежное явление любого современного рынка, для которого несостоятельность используется в качестве рыночного инструмента перераспределения капитала, а также отражает объективные процессы экономического развития общества.

Таким образом, мировая и отечественная практика доказывает необходимость организации антикризисных процедур в современных условиях рынка [7, c. 97].

Субъекты рынка непрерывно взаимодействуют, вступают в различные взаимоотношения. Неотделимой частью всей системы взаимоотношений является неспособность участников исполнить взятые на себя добровольно, а также возложенные на них в принудительном порядке обязательства. Именно в неспособности выполнить все эти обязательства и заключается смысл предпринимательского риска.

Таким образом, современное понятие несостоятельности (банкротства) можно охарактеризовать представленными ниже признаками:

- неспособность должника удовлетворить в полном объеме все требования кредиторов по денежным обязательствам, т.е. неспособность рассчитаться по долгам с всеми кредиторами;

- невозможность должника оплатить различные обязательные платежи - налоги, отчисления и иные обязательные взносы в бюджет соответствующего уровня, во внебюджетные фонды в порядке и на условиях, установленных законодательством Российской Федерации;

- состояние неплатежеспособности должника переходит в несостоятельность (банкротство) только после того как арбитражный суд установит наличие признаков неплатежеспособности должника, являющихся достаточным основанием для принятия к нему процедур, предусмотренных законодательством.

Банкротство - это неотъемлемая составляющая часть рыночной экономики. Главный смысл процедуры банкротства - развитие рыночной экономики, бизнеса, производства. С этой стороны процедура банкротства является не только неизбежной реальностью для многих предприятий, но и очевидным благом. Банкротство - это помощь в защите от кредиторов, возможность получить отсрочку по уплате долгов, способ реструктуризации и обновления бизнеса.

Понятие банкротства характеризуется различными его видами. В законодательной, а так же финансовой практике выделяют следующие виды банкротства предприятий:

1. Реальное банкротство. Оно характеризует полную неспособность предприятия восстановить в будущем времени свою финансовую устойчивость и платежеспособность в связи со значительными потерями используемого капитала. Значительный уровень потерь капитала не позволяет такой компании осуществлять эффективную хозяйственную деятельность в предстоящем периоде, по причине чего она объявляется банкротом юридически [8, c. 67].

2. Техническое банкротство. Используемое определение характеризует состояние неплатежеспособности предприятия, вызванное значительной неоплатой его дебиторской задолженности. При этом сумма дебиторской задолженности превышает сумму кредиторской задолженности предприятия, а сумма его активов существенно превышает сумму его финансовых обязательств. Техническое банкротство при эффективном антикризисном управлении предприятием, включая его санирование, как правило не приводит к юридическому его банкротству.

3. Преднамеренное банкротство. Оно характеризует преднамеренное создание (завышение) руководителем или собственником предприятия его неплатежеспособности; нанесение этими лицами экономических потерь предприятию в личных интересах или в интересах иных лиц. Выявленные факты преднамеренного банкротства преследуются в уголовном порядке.

4. Фиктивное банкротство. Это такой вид банкротства, когда должник при подаче заявления в арбитражный суд имеет возможность удовлетворить требования кредиторов в полном объеме. Это делается, как правило, для того, что бы получить от кредиторов отсрочку (рассрочку) платежей или скидку с долгов. Должник, подавший такое обращение, несет перед кредиторами ответственность за убытки, причиненные подачей заявления в арбитражный суд.

Успехи и неудачи деятельности предприятия являются результатом взаимодействия множества факторов: внешних, на которые предприятие не может оказать никакого влияния или если оказывает то лишь слабое влияние, и внутренних, зависящих от финансово-хозяйственной деятельности самого предприятия.

К числу внешних факторов, влияющих на деятельность предприятия, как правило относятся: размер и структура потребностей; уровень доходов и накоплений населения, и, как следствие, и его покупательная способность (сюда же можно отнести уровень цен и вероятность получения потребительского кредита); политическая устойчивость и направленность внутренней политики; развитие науки и техники, потому что это определяющие факторы процесса производства товара и его конкурентоспособных преимуществ; уровень культуры, проявляющийся в привычках и нормах потребления, выбор одних товаров и отрицательное отношение к другим [10, c. 164].

К внешним причинам банкротства следует также отнести усиление международной конкуренции. Иностранные предприятия в одних случаях выигрывают за счет не дорого труда, а в других - за счет совершенствования технологий.

Внешним фактором, способным привести к банкротству предприятия, относится общий экономический спад. Нередко на стадии циклического подъема осмотрительность покидает банковские структуры, которые начинают увеличивать выше меры кредиты предприятиям. Предприятия, в которые они вкладывают денежные средства, выглядят устойчивыми и сильными. Но их крах наступает иногда мгновенно из-за резкого спада рентабельности, который является результатом такого же резкого изменения цен на товары.

Любое предприятие, начиная с момента своего возникновения, сталкивается с множеством проблем, которые могут послужить причиной возникновения кризиса, влекущего за собой резкое ухудшение показателей деятельности: ликвидности, платежеспособности, рентабельности, оборачиваемости активов, финансовой устойчивости.

Рыночные формы хозяйствования в условиях жесткой конкуренции могут привести к несостоятельности отдельных субъектов хозяйствования или к их временной несостоятельности. Кризисы могут появиться на любом из этапов жизненного цикла предприятия. Появление идеи создания бизнеса, проектирование, планирование, строительство, освоение новых производств, функционирование, развитие, упадок, закрытие или реорганизация - вот перечень жизненных циклов развития организации. Предприятие может пройти их полностью, но может и остановиться в своем развитии, не достигнув запланированных результатов, прекратить свое существование.

Правильный выбор целей и формулировка задач диагностики финансового состояния организации несут в себе огромное значение. На основании поставленных целей, с учетом имеющихся возможностей определяется реальное финансовое состояние организации, разрабатываются способы достижения оптимальных решений, подбираются методы управления, проводятся различные изменения в организационной, технологической, коммерческой и других разновидностях деятельности предприятия. Система целей и задач диагностики финансового состояния организации должна быть конкретизирована по содержанию, времени реализации и способам [11, c. 67].

Почему ранее благополучные предприятия оказываются в состоянии неплатежеспособности? Источниками кризисного состояния организации могут стать следующие явления: изменение рыночной ситуации; снижение конкурентоспособности предприятия; злоупотребления со стороны управленческого персонала; деятельность вышестоящих или контролирующих государственных органов; введение новых законов и нормативно-правовых актов, изменения в политической среде, вызванные перераспределением власти; стихийные бедствия и т.д. Какими бы ни были прямые причины ухудшения финансового состояния, первопричиной любого кризиса на предприятии является низкий уровень профессионализма управления предприятием.

Главная цель финансовой деятельности предприятия сводится к одной основной задаче - наращиванию собственного капитала и укреплению рыночных позиций. В этом случае оно должно постоянно наращивать объемы продаж и снижать себестоимость, поддерживать платежеспособность и рентабельность, а также оптимальную структуру активов и пассивов баланса.

Основные задачи анализа:

1. Своевременное установление и устранение недостатков в финансово-хозяйственной деятельности и поиск резервов улучшения финансового состояния предприятия, его платежеспособности.

2. Прогнозирование возможных финансовых результатов, экономической рентабельности исходя из реальных условий хозяйственной деятельности, а также наличия собственных и заемных ресурсов, разработка моделей финансового состояния при разнообразных вариантах использования ресурсов [12, c. 49].

- Разработка конкретных мероприятий, имеющих направление на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия.

Анализ банкротства предприятия делится на внутренний и внешний. Они существенно различаются по своим целям и содержанию.

Внутренний анализ - это процесс исследования механизма формирования, размещения и использования капитала с целью поиска резервов укрепления финансового состояния, повышения доходности и наращивания собственного капитала субъекта хозяйствования.

Внешний финансовый анализ представляет собой процесс исследования финансового состояния субъекта хозяйствования с целью прогнозирования степени риска инвестирования капитала и уровня его доходности [13, с. 96]

По мнению большинства авторов, в финансовый анализ банкротства предприятия включаются следующие блоки:

1 Оценка имущественного положения и структуры капитала.

1.1 Анализ размещения капитала.

1.2 Анализ источников формирования капитала.

2 Оценка эффективности и интенсивности использования капитала.

2.1 Анализ рентабельности (доходности) капитала.

2.2 Анализ оборачиваемости капитала.

3 Оценка финансовой устойчивости и платежеспособности.

3.1 Анализ финансовой устойчивости.

3.2 Анализ ликвидности и платежеспособности.

4 Оценка кредитоспособности и риска банкротства.

Затем необходимо проанализировать эффективность и интенсивность использования капитала и оценить деловую активность предприятия.

Следующим этапом анализа является изучение финансового равновесия между отдельными разделами и подразделами актива и пассива баланса согласно функционального признака и оценка степени финансовой устойчивости предприятия. Затем изучаются ликвидность баланса (соотношение активов и пассивов по объемам и по срокам использования), сбалансированность денежных потоков, а так же платежеспособность предприятия.

В итоге дается обобщающая оценка финансовой устойчивости предприятия и его платежеспособности, делается прогноз на будущее, а также оценивается вероятность банкротства.

Что касается практики проведения анализа, то его содержание и последовательность проведения полностью зависят от цели анализа, а также информационной базы. Вначале проведения анализа необходимо определить главные направления исследования, основные зоны сосредоточения рисков, а потом порядок проведения анализа. Такой порядок акцентов и приоритетов может изменяться в процессе анализа.

Основными источниками информации для анализа банкротства предприятия является следующая бухгалтерская отчетность:

- бухгалтерский баланс;

- отчет о прибылях и убытках;

- приложения к ним, в частности отчет о движении денежных средств, приложения к бухгалтерскому балансу и иных отчетов, предусмотренных нормативными актами системы нормативного регулирования бухгалтерского учета [13, c. 99];

- другие формы отчетности, данные первичного и аналитического управленческого учета, которые расшифровывают и детализируют отдельные статьи баланса.

Таким образом, банкротство характеризует реализацию предпринимательских рисков предприятия в процессе его финансовой деятельности, вследствие чего оно не способно удовлетворить в определенные сроки, предъявляемые кредиторами требования и выполнить обязательства перед бюджетом. Причины банкротства многообразны – это результат взаимодействия многочисленных факторов. Факторы обычно делят на внутренние, имеющие место внутри предприятия и имеющие отношение к ошибкам и упущениям руководства и персонала, и внешние, возникающие вне предприятия и обычно находящиеся вне сферы его влияния. В классической рыночной экономике, как отмечают зарубежные экономисты, одна треть вины за банкротство предприятия падает на внешние факторы и две трети – на внутренние. Отечественные исследователи считают, что для современной России характерна обратная пропорция влияния этих факторов, то есть внешние факторы превалируют над внутренними.

1.2 Нормативно-законодательная база регулирования банкротства

Обращение к российским традициям гражданско-правового регулирования банкротства представляется необходимым, поскольку современный этап развития этого института представляет собой продолжение тех традиций, которые закладывались в России на протяжении многих столетий.

Законодательно-нормативная база о несостоятельности (банкротстве) представляет собой достаточно сложный комплекс правовых норм, которые охватывают целый ряд нормативных актов. Существующие государственные системы законодательного регулирования несостоятельности отличаются друг от друга теми конкретными задачами, которые ставят перед собой законодатели тех или иных стран. Эти задачи могут быть самыми разнообразными, к примеру:

- рост возврата средств, полученных в ходе реабилитационных мероприятий или ликвидации должника, в интересах всех сторон;

- спасение бизнеса жизнеспособной организации (юридического лица);

- справедливое распределение средств между сторонами;

- осуществление мероприятий по реструктуризации предприятия в период до банкротства и т.д.

Действующее российское законодательство о несостоятельности (банкротстве) представляет собой непростую систему правовых норм, основанием которой, безусловно, являются положения Гражданского Кодекса РФ. Данные положения можно разделить на три группы:

- нормы Гражданского Кодекса РФ, непосредственно регулирующие несостоятельность индивидуальных предпринимателей (ст. 25) и юридических лиц (ст. 65);

- нормы Гражданского Кодекса РФ, содержащие специальные инструкции по применению положений о несостоятельности (банкротстве) – ст. 64 (об очередности удовлетворения требований кредиторов), 56, 105 (о субсидиарной ответственности лиц, которые имеют право давать обязательные для должника – юридического лица указания либо иным образом определять его действия, за доведение должника до банкротства) и др.;

- нормы Гражданского Кодекса РФ, напрямую не затрагивающие отношения несостоятельности (банкротства), но имеющие определенную значимость для решения вопросов, возникающих в связи с несостоятельностью (банкротством) юридических лиц (например, положения, регулирующие организационно-правовые формы юридических лиц, вопросы ответственности за нарушение обязательств и т.д.).

Центральное место в системе правового регулирования несостоятельности (банкротства) занимает Федеральный закон от 26 октября 2002г. № 127-ФЗ «О несостоятельности (банкротстве)», задачами которого являются, с одной стороны, исключение из гражданского оборота неплатежеспособных субъектов, а с другой – предоставление возможности добросовестным предпринимателям улучшить свои дела под контролем арбитражного суда и кредиторов и вновь достичь финансовой стабильности. В этом смысле институт банкротства служит гарантией социальной справедливости в условиях рынка, одним из основных элементов которого является конкуренция.

Кроме того, в систему законодательства, регулирующего несостоятельность (банкротство), входят: Федеральный закон от 25 февраля 1999г. № 40-ФЗ «О несостоятельности (банкротстве) кредитных организаций» (с изменениями и дополнениями), Федеральный закон от 24 июня 1999г. № 122-ФЗ «Об особенностях несостоятельности (банкротства) субъектов естественных монополий топливно-энергетического комплекса», а также иные акты.

К числу последних, в частности, следует отнести постановление Правительства РФ от 3 февраля 2005г. № 52 «О регулирующем органе, осуществляющем контроль за деятельностью саморегулируемых организаций арбитражных управляющих», постановление Правительства РФ от 29 мая 2004г. № 257 «Об обеспечении интересов Российской Федерации как кредитора в делах о банкротстве и в процедурах банкротства» (с изменениями и дополнениями), постановление Правительства РФ от 19 сентября 2003г. № 586 «О требованиях к кандидатуре арбитражного управляющего в деле о банкротстве стратегического предприятия или организации» и др.

Вопросам несостоятельности посвящены также и некоторые судебные акты – Информационное письмо Президиума ВАС РФ от 15 августа 2003г. № 74 «Об отдельных особенностях рассмотрения дел о несостоятельности (банкротстве) кредитных организаций», постановление Пленума ВАС РФ от 8 апреля 2003г. № 4 «О некоторых вопросах, связанных с введением в действие Федерального закона «О несостоятельности (банкротстве)», постановление Пленума ВАС РФ от 15 декабря 2004г. № 29 «О некоторых вопросах практики применения Федерального закона «О несостоятельности (банкротстве)» и др.

Анализ действующего законодательства о банкротстве позволил сформулировать следующие принципиальные положения:

- Институт банкротства не может быть отнесен только к одной отрасли права, поскольку является комплексным институтом права, сочетающим нормы различных его отраслей. В рамках гражданско-правового регулирования банкротство служит лишь одним из оснований ликвидации юридического лица, остальные же отношения (например, судебный и внесудебный порядок) урегулированы нормами других отраслей права.

Таким образом, законодательство о несостоятельности, носящее комплексный характер, находится на стыке публичного и частного права. Поэтому не случаен тот факт, что Закон о банкротстве 2002г., как и Закон о банкротстве 1998г., наряду с материально-правовыми нормами содержит достаточно большое количество норм процессуального характера (основная часть таких норм, регламентирующих порядок разрешения дел о банкротстве, содержится в гл. III Закона о банкротстве 2002 г.); кроме этого, часть норм процессуального характера включена в главы, касающиеся особенностей применения процедур банкротства в отношении отдельных участников имущественного оборота);

- Основной тенденцией законодательства о несостоятельности (банкротстве) является развитие его по схеме: общий закон – специальный закон – другие нормативные акты.

К числу общих законов, прежде всего, следует отнести ГК РФ и Арбитражный процессуальный кодекс РФ. В соответствии со ст. 223 АПК РФ дела о несостоятельности (банкротстве) рассматриваются арбитражным судом по правилам, предусмотренным АПК РФ, с особенностями, установленными федеральными законами, регулирующими вопросы несостоятельности (банкротства). Это означает, что во всех случаях, если иное не установлено специальными законами о банкротстве, применяются положения АПК РФ.

Специальные законы – это Закон о банкротстве 2002г., Федеральный закон «О несостоятельности (банкротстве) кредитных организаций», Федеральный закон «Об особенностях несостоятельности (банкротстве) субъектов естественных монополий топливно-энергетического комплекса».

Необходимо отметить, что законодательство о несостоятельности (банкротстве) должно включать в себя не только акты федерального уровня, но и акты субъектов РФ, принимаемые по отдельным вопросам с учетом особенностей экономического развития отдельных субъектов РФ, специфики государственного управления в регионах;

- Одним из направлений реформирования современного законодательства о несостоятельности (банкротстве) является внесение в него изменений и дополнений (порой лишь механическое). Такой путь зачастую сопровождается поспешными выводами, облекаемыми в форму различных законопроектов. Между тем в настоящее время важен концептуальный подход.

В связи с этим в литературе обоснованно отмечается, что «наиболее актуальной задачей в деле совершенствования законодательства о несостоятельности (банкротстве) является выработка единой концепции его реформирования, предполагающей поиск основных направлений изменения указанного законодательства с ясным представлением о целях, которые должны быть достигнуты, а также о системных последствиях внесения соответствующих изменений».

В действующем Законе №127-ФЗ детально и обстоятельно регламентируются процедуры банкротства. Закон определяет (ст.27), что при рассмотрении дела о банкротстве должника – юридического лица применяются следующие процедуры банкротства:

– наблюдение – процедура банкротства, применяемая к должнику в целях обеспечения сохранности имущества должника, проведения анализа финансового состояния должника, составления реестра требований кредиторов и проведения первого собрания кредиторов;

– финансовое оздоровление – процедура банкротства, применяемая к должнику в целях восстановления его платежеспособности и погашения задолженности в соответствии с графиком погашения задолженности;

– внешнее управление – процедура банкротства, применяемая к должнику в целях восстановления его платежеспособности;

– конкурсное производство – процедура банкротства, применяемая к должнику, признанному банкротом, в целях соразмерного удовлетворения требований кредиторов;

– мировое соглашение – процедура банкротства, применяемая на любой стадии рассмотрения дела о банкротстве в целях прекращения производства по делу о банкротстве путем достижения соглашения между должником и кредиторами.

Особое внимание в Законе №127-ФЗ уделено новой процедуре банкротства – финансовому оздоровлению. Процедура финансовое оздоровление регулируется главой V Закона «Финансовое оздоровление».

На основании статьи 81 Закона №127-ФЗ суть финансового оздоровления заключается в следующем:

- требования кредиторов по денежным обязательствам и об уплате обязательных платежей, срок исполнения которых наступил на дату введения финансового оздоровления, могут быть предъявлены к должнику только с соблюдением порядка предъявления требований к должнику, установленного Законом №127-ФЗ;

- отменяются ранее принятые меры по обеспечению требований кредиторов;

- аресты на имущество должника и иные ограничения должника в части распоряжения принадлежащим ему имуществом могут быть наложены исключительно в рамках процесса о банкротстве;

- приостанавливается исполнение исполнительных документов по имущественным взысканиям, за исключением исполнения исполнительных документов, выданных на основании вступивших в законную силу до даты введения финансового оздоровления решений о взыскании задолженности по заработной плате, выплате вознаграждений по авторским договорам, об истребовании имущества из чужого незаконного владения, о возмещении вреда, причиненного жизни или здоровью, и возмещении морального вреда;

- запрещается удовлетворение требований учредителя (участника) должника о выделе доли (пая) в имуществе должника в связи с выходом из состава его учредителей (участников), выкуп должником размещенных акций или выплата действительной стоимости доли (пая);

- запрещается выплата дивидендов и иных платежей по эмиссионным ценным бумагам;

- не допускается прекращение денежных обязательств должника путем зачета встречного однородного требования, если при этом нарушается очередность удовлетворения требований кредиторов;

- не начисляются неустойки (штрафы, пени), подлежащие уплате проценты и иные финансовые санкции за неисполнение или ненадлежащее исполнение денежных обязательств и обязательных платежей, возникших до даты введения финансового оздоровления;

- наступление иных правовых последствий финансового оздоровления в соответствии с Законом №127-ФЗ.

В ходе финансового оздоровления органы управления должника осуществляют свои полномочия с ограничениями, установленными Законом №127-ФЗ. Так, например, согласно пункту 3 статьи 82 Закона №127-ФЗ должник не вправе без согласия собрания кредиторов (комитета кредиторов) совершать сделки или несколько взаимосвязанных сделок, в совершении которых у него имеется заинтересованность или которые:

- связаны с приобретением, отчуждением или возможностью отчуждения прямо либо косвенно имущества должника, балансовая стоимость которого составляет более 5% балансовой стоимости активов должника на последнюю отчетную дату, предшествующую дате заключения сделки;

- влекут за собой выдачу займов (кредитов), выдачу поручительств и гарантий, учреждение доверительного управления имуществом предприятия – юридического лица – должника.

Важную роль при финансовом оздоровлении играют план финансового оздоровления и график погашения задолженности. Меры по восстановлению платежеспособности должника, реализуемые в рамках внешнего управления Закон № 127-ФЗ ввел новые меры по восстановлению платежеспособности должника, реализуемые в рамках внешнего управления: увеличение уставного капитала должника за счет взносов участников и третьих лиц, размещение дополнительных обыкновенных акций должника и замещение активов.

1.3 Методологические основы оценки вероятности банкротства

Для диагностики вероятности банкротства используется несколько подходов, основанных на применении:

а) трендового анализа обширной системы критериев и признаков;

б) ограниченного круга показателей;

в) Камертонных показателей;

г) рейтинговых оценок на базе рыночных критериев финансовой устойчивости предприятий и др.;

д) факторных регрессивных и дискриминативных моделей.

Признаки банкротства можно разделить на две группы. К первой группе относятся показатели, свидетельствующие о возможных финансовых затруднениях и вероятности банкротства в недалеком будущем:

− повторяющиеся существенные потери в основной деятельности, выражающиеся в хроническом спаде производства, сокращении объемов продаж и хронической убыточности;

− низкие значения коэффициентов ликвидности и тенденция к их снижению;

− наличие хронической просроченной кредиторской и дебиторской задолженности;

− увеличение до опасных пределов доли заемного капитала в общей его сумме;

− дефицит собственного оборотного капитала;

− систематическое увеличение продолжительности оборота капитала;

− наличие сверхнормативных запасов сырья и готовой продукции;

− использование новых источников финансовых ресурсов на невыгодных условиях;

− неблагоприятные изменения в портфеле заказов;

− падение рыночной стоимости акций предприятия;

− снижение производственного потенциала.

Во вторую группу входят показатели, неблагоприятные значения которых не дают основания рассматривать текущее финансовое состояние как критическое, но сигнализируют о возможности резкого его ухудшения в будущем при неприятии действенных мер. К ним относятся:

− чрезмерная зависимость предприятия от какого-либо одного конкретного проекта, типа оборудования, вида актива, рынка сырья или рынка сбыта;

− потеря ключевых контрагентов;

− недооценка обновления техники и технологии;

− потеря опытных сотрудников аппарата управления;

− вынужденные простои, неритмичная работа;

− неэффективные долгосрочные соглашения;

− недостаточность капитальных вложений и т.д.

К достоинствам этот системы индикаторов возможного банкротства можно отнести системный и комплексный подходы, а к недостаткам — более высокую степень сложности принятия решения в условиях многокритериальной задачи, информативный характер рассчитанных показателей, субъективность прогнозного решения.

В соответствии с действующим законодательством о банкротстве предприятий для диагностики их несостоятельности применяется ограниченный круг показателей: коэффициенты текущей ликвидности, обеспеченности собственным оборотным капиталом и восстановления (утраты) платежеспособности).

Основанием для признания структуры баланса неудовлетворительной, а предприятия неплатежеспособным является наличие одного из условий:

а) коэффициент текущей ликвидности на конец отчетного периода имеет значение ниже нормативного;

б) коэффициент обеспеченности собственными оборотными средствами на конец отчетного периода имеет значение ниже нормативного.

Коэффициент текущей ликвидности рассчитывается по формуле (1.1):

Клик= (Та— Рб) / (Та— Дб), (1.1)

где Та - текущие активы;

Рб - расходы будущих периодов;

Дб - доходы будущих периодов.

Коэффициент обеспеченности собственными оборотными средствами определяется следующим образом (формула 1.2):

Косс= (Та — Тп) / (Та), (1.2)

где Тп - текущие пассивы.

Если коэффициент текущей ликвидности ниже нормативного, а доля собственного оборотного капитала в формировании текущих активов меньше норматива, но наметилась тенденция роста этих показателей, то определяется коэффициент восстановления платежеспособности за период, равный шести месяцам по формуле (1.3):

, (1.3)

, (1.3)

где Клик1 и Клик0 — соответственно фактическое значение коэффициента ликвидности в конце и начале отчетного периода;

Клик(норм) — нормативное значение коэффициента текущей ликвидности;

Т — отчетный период, мес.

Если Кв.п>1, то у предприятия есть реальная возможность восстановить свою платежеспособность, и наоборот, если Кв.п<1 — у предприятия нет реальной возможности восстановить свою платежеспособность в ближайшее время.

Если фактический уровень Клик и Косс равен или выше нормативных значений на конец периода, но наметилась тенденция их снижения, рассчитывают коэффициент утраты платежеспособности (Ку.п) за период, равный трем месяцам по формуле (1.4):

(1.4)

(1.4)

Если Ку.п>1, то предприятие имеет реальную возможность сохранить свою платежеспособность в течение трех месяцев, и наоборот.

Выводы о признании структуры баланса неудовлетворительной, а предприятия неплатежеспособным делаются при отрицательной структуре баланса и отсутствии у него реальной возможности восстановить свою платежеспособность.

При неудовлетворительной структуре баланса но при наличии реальной возможности восстановить свою платежеспособность в установленные сроки может быть принято решение об отсрочке признания предприятия неплатежеспособным в течение шести месяцев.

При отсутствии оснований признания структуры баланса неудовлетворительной (Клик и Косс выше нормативных), но при значении Ку.п<1 решение о признании предприятия неплатежеспособным не принимается, но ввиду реальной угрозы утраты предприятием платежеспособности оно становится на соответствующий учет в специальных подразделениях Мингосимущества по делам о несостоятельности (банкротстве) предприятий.

Если предприятие признается неплатежеспособным, а структура его баланса неудовлетворительной, то прежде чем передать экспертное заключение в суд, у него запрашивается дополнительна информация и проводится углубленный анализ его производственно-финансовой деятельности с целью выбора одного из двух вариантов решений:

− проведение реорганизационных мероприятий для восстановления его платежеспособности;

− проведения ликвидационных мероприятий в соответствии с действующим законодательством.

В первую очередь проводится анализ зависимости неплатежеспособности предприятия от задолженности государства перед ним по оплате госзаказа, размещенного на предприятии.

Скорректированный коэффициент ликвидности с учетом государственного долга определяется по формуле (1.5):

Клик*= (Та — Рб — УРі) / (Та — Дб —Z— УРі) (1.5)

где Z − сумма платежей по долгу перед государством;

Рі − объем задолженности.

Если Клик* ниже нормативного, зависимости неплатежеспособности предприятия от задолженности государства перед ним признается неустановленной и выносится решение о передаче документов в суд о возбуждении производства по делу о банкротстве или о приватизации предприятия.

Если неплатежеспособность предприятия непосредственно связана с задолженностью государства перед ним (Клик* выше нормативного), это свидетельствует об отсутствии оснований для признания его банкротом.

Однако следует отметить, что данная система критериев диагностики банкротства субъектов хозяйствования является несовершенной. По этой методике можно объявить банкротом даже высокорентабельное предприятие, если оно использует в обороте много заемных средств. Кроме того, нормативное значение принятых критериев не может быть одинаковым для разных отраслей экономики в виду различной структуры капитала. Они должны быть разработаны для каждой отрасли и подотрасли.

Учитывая многообразие показателей финансовой устойчивости, различие в уровне их критических оценок и возникающие в связи с этим сложности в оценке риска банкротства, многие отечественные и зарубежные экономисты рекомендуют производить Камертоньную балльную оценку финансовой устойчивости. Сущность этой методики заключается в классификации предприятий по степени риска исходя из фактического уровня показателей финансовой устойчивости и рейтинга каждого показателя, выраженного в баллах. В частности, в работе Л.В. Донцовой и Н.А Никифоровой предложена следующая система показателей и их рейтинговая оценка, выраженная в баллах [7, c. 134].

I класс − предприятия с хорошим запасом финансовой устойчивости, позволяющим быть уверенным в возврате заемных средств;

II класс − предприятия, демонстрирующие некоторую степень риска по задолженности, но еще не рассматриваются как рискованные;

III класс − проблемные предприятия. Здесь вряд ли существует риск потери средств, но полное получение процентов представляется сомнительным;

IV класс − предприятия с высоким риском банкротства даже после принятия мер по финансовому оздоровлению. Кредиторы рискуют потерять все свои средства и проценты;

V класс − предприятия высочайшего риска, практически несостоятельные.

Группировка предприятий по критериям оценки финансового состояния представлена в таблице 1.1.

Таблица 1.1 − Группировка предприятий по критериям оценки финансового состояния

|

Показатель |

Границы классов согласно критериям |

||||

|

I класс, балл |

II класс, балл |

*** класс, балл |

IV класс, балл |

V класс, балл |

|

|

Коэффициент абсолютной ликвидности |

0,25 и выше - 20 |

0,2 - 16 |

0,15 - 12 |

0,1 - 8 |

0,05 - 4 |

|

Коэффициент быстрой ликвидности |

1,0 и выше - 18 |

0,9 - 15 |

0,8 - 12 |

0,7 - 9 |

0,6 - 6 |

|

Коэффициент текущей ликвидности |

2,0 и выше - 16,5 |

1,9÷1,7 - 15÷12 |

1,6÷1,4 - 10,5÷7,5 |

1,3÷1,1 - 6÷3 |

1,0 - 1,5 |

|

Коэффициент финансовой независимости |

0,6 и выше - 17 |

0,59÷0,54 - 15÷12 |

0,53÷0,43 - 11,4÷7,4 |

0,42÷0,41 - 6,6÷1,8 |

0,4 - 0 |

|

Коэффициент обеспеченности собственными оборотными средствами |

0,5 и выше - 15 |

0,4 - 12 |

0,3 - 9 |

0,2 - 6 |

0,1 - 3 |

|

Коэффициент обеспеченности запасов собственным капиталом |

1,0 и выше - 15 |

0,9 - 12 |

0,8 - 9,0 |

0,7 - 6 |

0,6 - 3 |

|

Минимальное значение границы |

100 |

85 - 64 |

63,9 - 56,9 |

41,6 - 28,3 |

18 |

В зарубежных странах для оценки риска банкротства и кредитоспособности предприятий широко используются дискриминантные факторные модели известных западных экономистов Альтмана, Лиса, Таффлера, Тишоу и др., разработанные с помощью многомерного дискриминантного анализа. Впервые в 1968 г. Профессор Нью-Йоркского университета Альтман исследовал 22 финансовых коэффициента и выбрал из них 5 для включения в окончательную модель определения кредитоспособности субъектов хозяйствования (формула 1.6):

Z = 1,2X1 + 1,4X2 + 3,3X3 + 0,6X4 + 1,0X5, (1.6)

где X1 — собственный оборотный капитал / сумма активов;

X2 — нераспределенная (реинвестированная) прибыль / сумма активов;

X3 — прибыль до уплаты процентов / сумма активов;

X4 — рыночная стоимость собственного капитала / заемный капитал;

X5 — объем продаж (выручка) / сумма активов.

Если значение Z <1,181, то это признак высокой вероятности банкротства, тогда как значение Z >2,7 свидетельствует о его малой вероятности.

Позднее в 1983 г. Альтман получил модифицированный вариант своей формулы для компаний, акции которых не котировались на бирже (формула 1.7):

Z = 0,717X1 + 0,847X2 + 3,107X3 + 0,42X4 + 0,995X5, (1.7)

где X4 — балансовая стоимость собственного капитала / заемный капитал.

В 1972 г. Лис разработал следующую формулу для Великобритании (формула 1.8):

Z = 0,063X1 + 0,092X2 + 0,057X3 + 0,001X4, (1.8)

где X1 —оборотный капитал / сумма активов;

X2 — прибыль от реализации / сумма активов;

X3 — нераспределенная прибыль / сумма активов;

X4 —собственный капитал / заемный капитал.

Здесь предельно значение равняется 0,037.

В 1997 г. Таффлер предложил следующую формулу (1.9):

Z = 0,53X1 + 0,13X2 + 0,18X3 + 0,16X4, (1.9)

где X1 — прибыль от реализации / краткосрочные обязательства;

X2 — оборотные активы / сумма обязательств;

X3 — краткосрочные обязательства / сумма активов;

X4 — выручка / сумма активов.

Если величина Z-счета больше 0,3, то это говорит о том, что у фирмы неплохие долгосрочные перспективы, если меньше 0,2, то банкротство более чем вероятно.

Однако следует отметить, что использование таких моделей требует больших предосторожностей. Тестирование других предприятий по данным моделям показало, что они не совсем подходят для оценки риска банкротства наших субъектов хозяйствования, так как не учитывают специфику структуры капитала в различных отраслях. По модели Альтмана несостоятельные предприятия, имеющие высокий уровень четвертого показателя (собственный капитал / заемный капитал), получают очень высокую оценку, что не соответствует действительности. В связи с несовершенством действующей методики переоценки основных фондов, когда старым изношенным фондам придается такое же значение, как и новым, необоснованно увеличивается для собственного капитала за счет фонда переоценки. В итоге сложилась нереальное соотношение собственного и заемного капитала. Поэтому модели, в которых присутствует данный показатель, могут исказить реальную картину.

Финансовая стабилизация антикризисного управления достигается и другими методами, например SWOT-анализом, основным содержанием которого является исследование характера положительных и отрицательных результатов деятельности предприятия в разрезе отдельных внутренних и внешних факторов, обусловливающих кризисное финансовое развитие предприятия. Результаты SWOT-анализа представляются обычно графически на основе комплексного исследования влияния основных факторов, используя их классификацию по таким признакам, как сильные и слабые позиции предприятия, возможности и направления их развития, угрозы, препятствующие развитию предприятия [36, c. 60].

В целом все методы анализа и диагностики финансово-хозяйственной деятельности предприятия группируются в неформализованные методы, основанные на логическом, субъективном исследовании, и формализованные методы, опирающиеся на строгие аналитические зависимости. Вместе с тем окончательное определение масштабов кризисного финансового состояния предприятия должно включать аналитические и прогнозные результаты фундаментальной диагностики банкротства и определять возможные направления восстановления его финансового равновесия. При этом критерии оценки масштабов кризисного состояния предприятия должны соответствовать вероятности банкротства на основе результатов диагностики, масштабам кризисного состояния и адекватности способов реагирования. В этом отношении, как теоретики, так и практики относительно действий по предупреждению банкротства в своем мнении едины. Для нормализации текущей финансовой деятельности рекомендуют опираться на внутренние механизмы, и в случаях глубокого финансового кризиса прибегать к санации, а при неудаче - к ликвидации [36, c. 61].

Таким образом, современное состояние большинства хозяйственных объектов таково, что первоочередными тактическими задачами для них является активная форма управления и недопущение банкротства. Подобный подход не позволяет достичь устойчивой работы предприятия в долгосрочной перспективе. Потому особое значение в сегодняшних условиях приобретает формирование эффективного механизма управления предприятиями, основанного на анализе финансово-экономического состояния, с учетом постановки стратегических целей деятельности адекватных рыночным условиям и поиска путей их достижения.

В целях предотвращения банкротства, предприятие, владея данными бухгалтерской отчетности, проводит прогнозирование возможного банкротства. При этом используются различные методики, с помощью которых определяется степень появления кризисных ситуаций. Если таковые есть, предприятие переходит к конкретным мероприятиям по ликвидации, устранению банкротства или же прекращает свою деятельность.

2 ОЦЕНКА И АНАЛИЗ ВЕРОЯТНОСТИ БАНКРОТСТВА ООО «КАМПАРИ РУС»

2.1 Организационно-экономическая характеристика организации

Как уже было отмечено выше, объектом исследования в преддипломной практике выступает Общество с ограниченной ответственностью «КАМПАРИ РУС», осуществляющее свою деятельность на основании Устава (Приложение А) и Свидетельства о государственной регистрации юридического лица (Приложение Б).

Общество с ограниченной ответственностью «КАМПАРИ РУС» учреждено в соответствии с Федеральным законом «Об обществах с ограниченной ответственностью» от 14.01.1998 года № 14-ФЗ и действующим законодательством Российской Федерации, и внесено в Единый государственный реестр юридических лиц 30.01.2006г., за № 1067746166443.

Полное наименование Общества на русском языке: Общество с ограниченной ответственностью «КАМПАРИ РУС», сокращенное наименование на русском языке: ООО «КАМПАРИ РУС».

Место нахождения организации: 115088, Москва, проезд Южнопортовый 2-й, 14/22

Уставный капитал компании по состоянию на 28.06.2013 – 10 *** 000 руб.

Тип собственности ООО «КАМПАРИ РУС» - Общества с ограниченной ответственностью.

Форма собственности ООО «КАМПАРИ РУС» - Собственность иностранных юридических лиц.

Учредительными документами ООО «КАМПАРИ РУС» является Устав и учредительный договор.

В Уставе ООО «КАМПАРИ РУС» указано:

- полное и сокращенное фирменное наименование общества;

- сведения о месте нахождения общества;

- цели и предмет деятельности общества;

- сведения о составе и компетенции органов общества, в том числе о вопросах, составляющих исключительную компетенцию общего собрания участников общества, о порядке принятия органами общества решений, в том числе о вопросах, решения по которым принимаются единогласно или квалифицированным большинством голосов;

- сведения о размере уставного капитала общества;

- сведения о размере и номинальной стоимости доли каждого участника общества;

- права и обязанности участников общества;

- сведения о порядке и последствиях выхода участника общества из общества;

- сведения о порядке хранения документов общества и о порядке предоставления обществом информации участникам общества и другим лицам.

ООО «КАМПАРИ РУС» является юридическим лицом по законодательству Российской Федерации, обладает обособленным имуществом на праве собственности, имеет самостоятельный баланс, расчетный и иные счет в банках.

Общество вправе от своего имени заключать договоры, приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде.

ООО «КАМПАРИ РУС» осуществляет внешнеэкономическую деятельность по номенклатуре экспорта и импорта, соответствующей предмету деятельности Общества, в порядке установленном законодательством Российской Федерации.

Основной целью деятельности ООО «КАМПАРИ РУС» является извлечение прибыли путем объединения интеллектуальных, трудовых и финансовых ресурсов для осуществления хозяйственной деятельности, за исключением тех ее форм, которые запрещены действующим законодательством.

Основными видами деятельности ООО «КАМПАРИ РУС» являются:

- розничная торговля по заказам (52.61);

- оптовая торговля пищевыми продуктами, включая напитки, и табачными изделиями (51.3);

- оптовая торговля алкогольными и другими напитками (51.34).

Основным направлением деятельности организации является оптово-розничная торговля алкогольными напитками и кофе. ООО «КАМПАРИ РУС» занимается поставкой и продажей из Италии элитного кофе и алкоголя по всей России. Компания ООО «КАМПАРИ РУС» работает на рынке товаров премиум класса в России с 1996 года. Благодаря компании ООО «КАМПАРИ РУС» на рынки стран бывшего Советского Союза были выведены такие всемирно известные марки.

В настоящее время компания ООО «КАМПАРИ РУС» является официальным и эксклюзивным дистрибьютором в РФ и странах Содружества ведущих международных торговых марок по производству алкогольных напитков, кофе и шоколада, среди которых: Campari, Cinzano, виски шотландские Grant's, Glenfiddich, The Balvenie, королевский джин Lichfield, дижестив Fernet-Branca, игристые вина Asti Cinzano, Henkell Trocken; кофе-эспрессо Lavazza, швейцарский шоколад Lindt.

В 2007 году в винный портфель ООО «КАМПАРИ РУС» вошли марки лучших винодельческих регионов Италии (Пьемонт, Венето, Фриули-Венеция-Джулия, Эмилия-Романья, Тоскана, Марке, Абруццо, Умбрия, Лацио, Сицилия), такие как: Le Gaggiole, Nuvolati, Assuero, Terre Etrusche, ******** и др. Весной 2007 года расширилась винная коллекции – в ассортименте появились вина более двадцати ведущих итальянских производителей, получившие самые высокие рейтинги международных экспертов.

Таким образом, компания ООО «КАМПАРИ РУС» на сегодняшний день занимает одну из лидирующих позиций среди компаний импортеров алкогольной продукции на территории России и в странах СНГ.

Организационная структура управления ООО «КАМПАРИ РУС» по состоянию на 1 января 2013 года представлены на рисунке 2.1. Организационная структура управления компании построена по линейно-функциональному принципу. Общая численность сотрудников компании составляет 71 человек.

Рисунок 2.1 - Организационная структура управления ООО «КАМПАРИ РУС»

Управление ООО «КАМПАРИ РУС» осуществляется в соответствии с Уставом Общества, Положением о структуре управления организацией Общества с ограниченной ответственностью, положениями о структурных подразделениях и другими нормативно-методическими материалами.

В соответствии с Уставом Общества органами управления ООО «КАМПАРИ РУС» являются Общее собрание участников Общества и единоличный исполнительный орган (генеральный директор). Общее собрание участников ООО «КАМПАРИ РУС», является высшим органом управления Общества.

К компетенции Общего собрания участников предприятия относятся:

- изменение и дополнение устава предприятия, размера Уставного фонда установление размера, формы и порядок внесения Участниками дополнительных вкладов;

- назначение и досрочное прекращение полномочий директора предприятия, избрание ревизора предприятия;

- решение о реорганизации и ликвидации предприятия;

- и другие вопросы, обозначенные в Уставе предприятия.

Общее управление предприятием осуществляет генеральный директор, который избирается Общим собранием участников на срок до пяти лет. В соответствии с Уставом генеральный директор:

- без доверенности действует от имени Общества, в т.ч. представляет его интересы и совершает сделки;

- выдает доверенности на право представительства от имени Общества, в т.ч. доверенности с правом передоверия;

- осуществляет иные полномочия, не отнесенные действующим законодательством и Уставом к компетенции Общего собрания участников.

Основными структурными бизнес-единицами ООО «КАМПАРИ РУС» являются функциональные структурные подразделения, осуществляющие управление одного из направлений деятельности предприятия. Общее управление работой структурных подразделений осуществляет заместитель генерального директора, а непосредственное управление – руководитель данного отдела.

В соответствии с текущими направлениями деятельности и обеспечивающими функциями в организационную структуру предприятия входят следующие структурные подразделения:

- Бухгалтерия;

- Вспомогательная служба;

- Информационно-справочный отдел;

- Отдел аналитических исследований;

- Отдел внешнего сбыта;

- Отдел внутреннего сбыта;

- Отдел комплектации продаж;

- Отдел комплектации розничной сети;

- Отдел продукт-менеджмента;

- Отдел рекламы;

- Технический отдел;

- Учебно-исследовательский отдел.

Бухгалтерия занимается начислением и выдачей заработной платы работникам, начислением и отчислением налоговых выплат, начислением амортизационных отчислений, заполнением и предоставлением в соответствующие органы бухгалтерских отчетов и документации строгой отчетности, составление бухгалтерского баланса, проведение инвентаризации и т.д.

В ООО «КАМПАРИ РУС» на главного бухгалтера также возлагаются следующие задачи:

1) содействие наиболее эффективному использованию основных производственных фондов, товарно-материальных ценностей;

2) осуществление мер по ускорению оборачиваемости оборотных средств, обеспечение их сохранности, доведению размеров собственных оборотных средств до экономически обоснованных нормативов;

3) контроль за правильностью организации финансовых отношений.

В ООО «КАМПАРИ РУС» используются следующие источники найма персонала: рекомендации друзей и родственников; рекомендации консультативных фирм, специализирующихся на поиске и продвижении персонала; объявления, реклама; различные источники внутри предприятия; инициативные письма-обращения о приеме; отдел занятости.

Прием и отбор персонала на работу в ООО «КАМПАРИ РУС» идет на основании рекомендаций сотрудников предприятия, а также по результатам запросов в центры занятости и кадровые агентства. Основным критерием оценки работников является их трудовая деятельность, образование, они должны быть новаторами, инициативными, контактными, с долговременной ориентацией, готовые рисковать и нести ответственность.

Формы, системы и размеры оплаты труда работников, в том числе дополнительные выплаты стимулирующего и компенсирующего характера, устанавливаются на основании коллективного договора, соглашения и трудового договора.

При линейно-функциональной структуре управления ООО «КАМПАРИ РУС» соблюдены все нормы управляемости, при этом техническая, коммерческая, снабженческая, сбытовая, информационная и экономическая работа выделены в отдельные подразделения, непосредственно в подчинение заместителя генерального директора. В особые отделы выделены структурные подразделения, занимающиеся непосредственно сбытом продукции.

В частности в отдельные направления выделены отдел внешнего сбыта, отвечающий за организацию оптовых поставок продукции в страны СНГ, отдел внутреннего сбыта, отвечающий за оптовую торговлю на территории России и отдел продаж розничной сети, в задачи которого входит розничная реализация продукции ООО «КАМПАРИ РУС» через сеть ресторанов и баров. В число оптовых покупателей продукции компании входят такие крупнейшие торговые сети супермаркетов как «Перекресток», «Реал», «Азбука Вкуса», «Пятерочка», «Карусель» и многие другие.

Анализируя организационную структуру, можно отметить, что она является оптимальной для такого предприятия дистрибутивного бизнеса. Такое разделение функций позволяет не только эффективно загрузить руководителей подразделений, но и упорядочить управленческий и производственный процессы в ООО «КАМПАРИ РУС».

Анализ финансового состояния предприятия проведен на основании бухгалтерских балансов и отчетов о прибылях и убытках за 2010-2012 года (Приложения В, Г). Основные финансовые результаты деятельности ООО «КАМПАРИ РУС» в течение анализируемого периода приведены ниже в таблице 2.1.

Таблица 2.1 - Динамика основных финансовых результатов деятельности компании ООО «КАМПАРИ РУС» за 2010-2012гг., тыс. руб.

|

Наименование показателей |

2010г. |

2011г. |

2012г. |

Изменение |

|

|

тыс. руб. |

% |

||||

|

1. Выручка от продажи товаров, продукции, работ, услуг |

809672 |

890749 |

962097 |

+152425 |

118,8 |

|

2. Себестоимость и коммерческие расходы |

731927 |

722148 |

788496 |

+56569 |

107,7 |

|

3. Прибыль от продаж |

77745 |

168601 |

173601 |

+95856 |

223,3 |

|

4. Прочие доходы |

3803 |

54534 |

95000 |

+91197 |

2498,0 |

|

5. Прочие расходы |

61486 |

189765 |

206808 |

+145322 |

336,3 |

|

6. Убыток по прочим операциям |

-57683 |

-135231 |

-111808 |

-54125 |

193,8 |

|

7. Прибыль до уплаты процентов и налогов |

20062 |

33370 |

61793 |

+41731 |

308,0 |

|

8. Чистая прибыль (убыток) |

17648 |

25595 |

45665 |

+28017 |

258,8 |

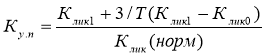

Анализируя приведенные показатели, можно отметить, что в течение трех лет в ООО «КАМПАРИ РУС» отмечен рост выручки на 152425 тыс. руб. или на 18,8% и расходов по основной деятельности (себестоимости и коммерческих расходов) на 56569 тыс. руб. или на 7,7%. На фоне опережающего роста доходов над расходами прибыль от продаж значительно увеличилась, ее рост составил 95856 тыс. руб. (+123,3%).

Положительным моментом является то, что рост прочих доходов (+91197 тыс. руб. или 2398,0%) значительно опережает рост прочих расходов (+145322 тыс. руб. или 236,3%). Тем не менее, в за 2012гг. получен убыток по прочим операциям, рассчитанный как разница между прочими доходами и расходами, в размере 111808 тыс. руб. при его росте по отношению к уровню 2010 года на 54125 тыс. руб. или на 93,8%. В качестве положительной тенденции можно отметить опережающий рост налогооблагаемой и чистой прибыли над прибылью от продаж соответственно на 208,0% и 158,8%.

Изменение показателей прибылей и убытков ООО «КАМПАРИ РУС» наглядно представлено на рисунке 2.2.

Рисунок 2.2 - Динамика основных показателей прибылей и убытков компании ООО «КАМПАРИ РУС», тыс. руб.

В следующей таблице 2.2 представлены основные показатели рентабельности деятельности и использования вложенного в предпринимательскую деятельность капитала ООО «КАМПАРИ РУС».

Таблица 2.2 - Основные показатели рентабельности ООО «КАМПАРИ РУС» за 2011-2012гг.

|

Показатели рентабельности |

Формула |

Значения, % |

Изменение |

||

|

2011г. |

2012г. |

абс. |

отн. |

||

|

1. Рентабельность продаж по валовой прибыли |

прибыль от продаж : выручка × 100% |

18,9 |

18,0 |

-0,9 |

95,2 |

|

2. Рентабельность продаж по налогооблагаемой прибыли |

прибыль до налогообложения : выручка × 100% |

3,7 |

6,4 |

+2,7 |

173,0 |

|

3. Рентабельность продаж по чистой прибыли |

чистая прибыль : выручка × 100% |

2,9 |

4,7 |

+1,8 |

162,1 |

|

4. Рентабельность расходов по прибыли от продаж |

прибыль от продаж : (себестоимость + коммерческие расходы) × 100% |

23,3 |

22,0 |

-1,3 |

94,4 |

|

5. Рентабельность собственного капитала |

чистая прибыль : среднегодовая стоимость собственного капитала × 100% |

113,5 |

177,0 |

+63,5 |

155,9 |

|

6. Рентабельность активов |

чистая прибыль : среднегодовая стоимость активов : 100% |

4,9 |

10,2 |

+5,3 |

208,2 |

|

7. Прибыль на инвестированный капитал |

налогооблагаемая прибыль : (собственный капитал + долгосрочные обязательства) × 100% |

187,0 |

183,1 |

-3,9 |

97,9 |

|

8. Рентабельность производственных фондов |

прибыль от продаж : среднегодовая стоимость основных средств и запасов × 100% |

135,9 |

169,6 |

+33,7 |

124,8 |

|

9. Фондоотдача |

выручка : среднегодовая стоимость основных средств |

91,2 |

111,2 |

+20,0 |

121,9 |

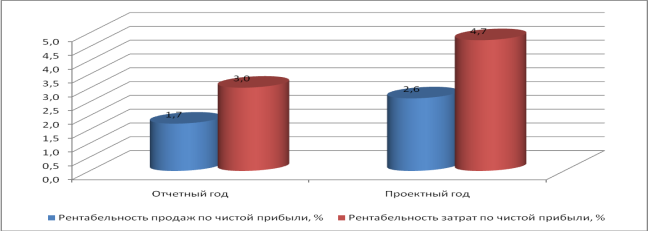

Динамика показателей рентабельности продаж представлена на рисунке 2.3.

Рисунок 2.3 - Динамика основных показателей рентабельности продаж компании «КАМПАРИ РУС», %.

В 2012 году как и в 2011 году все показатели рентабельности имеют положительные значения. Так рентабельность продаж по валовой прибыли в 2011 году составила 18 %, снизившись на 0,9%. Рентабельность продаж, напротив, возросла на 1,8%, увеличение рентабельности продаж по чистой прибыли за период составило 4,7%.

Одновременно отмечено падение уровня рентабельности затрат по прибыли от продаж на 1,3%. Остальные показатели рентабельности улучшили свои показатели в 2012 году. В частности, наибольший рост отмечен по показателю рентабельности собственного капитала (+63,5%), рентабельности производственных фондов (+33,7%) и фондоотдачи на 20,0%.

В таблице 2.3 рассчитаны показатели деловой активности, представляющие собой скорость оборачиваемости активов и пассивов ООО «КАМПАРИ РУС».

Таблица 2.3 - Динамика основных показателей деловой активности (оборачиваемости) ООО «КАМПАРИ РУС» за 2011-2012гг.

|

Наименование показателей |

Формула |

Дни |

Коэффициент |

Изменение |

|||

|

2011г. |

2012г. |

2011г. |

2012г. |

дни |

коэфф. |

||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

Оборачиваемость оборотных средств |

Коэфф.: выручка : среднегодовая величина оборотных активов Дни: 360 : коэфф. |

206 |

165 |

1,75 |

2,18 |

-41 |

+0,43 |

|

Оборачиваемость запасов |

Коэфф.: выручка : среднегодовая величина запасов Дни: 360 : коэфф. |

46 |

35 |

7,79 |

10,27 |

-11 |

+2,48 |

|

Оборачиваемость дебиторской задолженности |

Коэфф.: выручка : среднегодовая величина дебиторской задолженности Дни: 360 : коэфф. |

156 |

125 |

2,31 |

2,88 |

-31,0 |

+0,57 |

|

Оборачиваемость кредиторской задолженности |

Коэфф.: выручка : среднегодовая величина кредиторской задолженности Дни: 360 : коэфф. |

200 |

159 |

1,80 |

2,27 |

-41 |

+0,47 |

Продолжение таблицы 2.3

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

Оборачиваемость активов |

Коэфф.: выручка : среднегодовая величина активов Дни: 360 : коэфф. |

209 |

168 |

1,72 |

2,14 |

-41 |

+0,42 |

|

Оборачиваемость собственного капитала |

Коэфф.: выручка : среднегодовая величина собственного капитала Дни: 360 : коэфф. |

9 |

10 |

39,5 |

37,3 |

+1 |

-2,2 |

Судя по приведенным показателям, можно отметить, что все показатели деловой активности в 2012 году улучшили свои значения. Скорость оборачиваемости оборотных активов возросла на 0,43 оборота или сократилась на 41 день. Оборачиваемость запасов сократилась на 11 дней при сокращении количества оборотов на 2,48. Также отмечено ускорение оборачиваемости дебиторской и кредиторской задолженностей соответственно в 0,57 и 0,47 раза.

Сокращение длительности оборота активов составило 41 день, а собственный капитал не изменил своей оборачиваемости. В целом собственный капитал оборачивается в течение 10 дней. Количество же его оборотов несколько сократилось в 2,2 раза.

Далее обратимся непосредственно к анализу финансового состояния ООО «КАМПАРИ РУС» за трехлетний период с 2*** по 2012 года.

2.2 Анализ финансового состояния организации

Анализ финансового состояния предприятия целесообразно начать с оценки динамики и структуры бухгалтерского баланса. Динамика и структура активов по данным бухгалтерского баланса компании ООО «КАМПАРИ РУС» за 2010-2012 года приведена в таблице 2.4.

Таблица 2.4 - Динамика и структура актива баланса ООО «КАМПАРИ РУС»

|

Статьи актива баланса |

Значение показателя |

Изменение |

|||||

|

тыс. руб. |

удельный вес, % |

тыс. руб. |

% |

||||

|

31.12.10 |

31.12.11 |

31.12.12 |

31.12.10 |

31.12.12 |

|||

|

1. Внеоборотные активы |

10643 |

8890 |

8418 |

1,96 |

2,09 |

-2225 |

79,1 |

|

2. Оборотные активы |

530741 |

486167 |

394617 |

98,0 |

97,9 |

-136124 |

74,4 |

|

2.1. Запасы: |

121064 |

107510 |

79908 |

22,4 |

19,8 |

-41156 |

66,0 |

|

-сырье и материалы; |

4292 |

4571 |

3363 |

0,79 |

0,83 |

-929 |

78,4 |

|

- готовая продукция; |

115739 |

102282 |

76060 |

21,4 |

18,9 |

-39679 |

65,7 |

|

-затраты в незавершенном производстве и расходах будущих периодов; |

1033 |

657 |

485 |

0,19 |

0,12 |

-548 |

47,0 |

|

2.2. Ликвидные активы: |

409677 |

378657 |

314709 |

75,7 |

78,1 |

-94968 |

76,8 |

|

- денежные средства и краткосрочные вложения; |

13879 |

4107 |

22205 |

2,6 |

5,5 |

+8326 |

160,0 |

|

- дебиторская задолженность и товары отгруженные |

395798 |

374550 |

292504 |

73,1 |

72,6 |

-103294 |

73,9 |

|

Валюта баланса |

541384 |

495057 |

403035 |

100,0 |

100,0 |

-138349 |

74,4 |

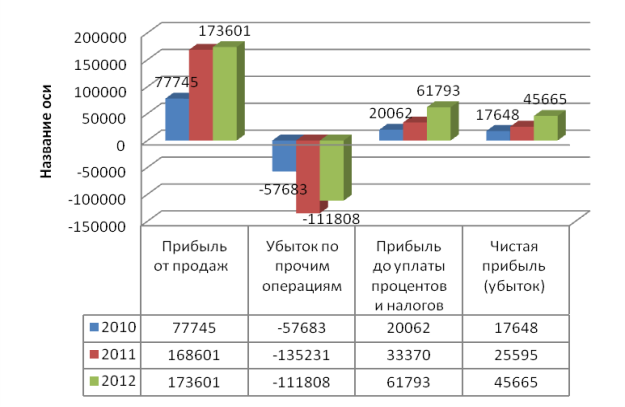

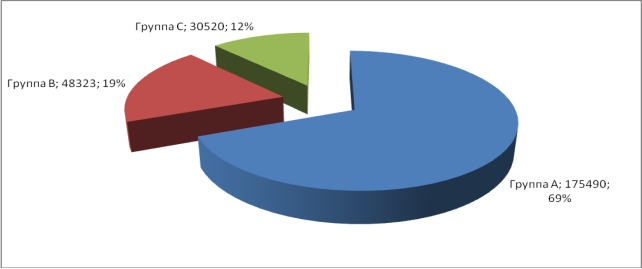

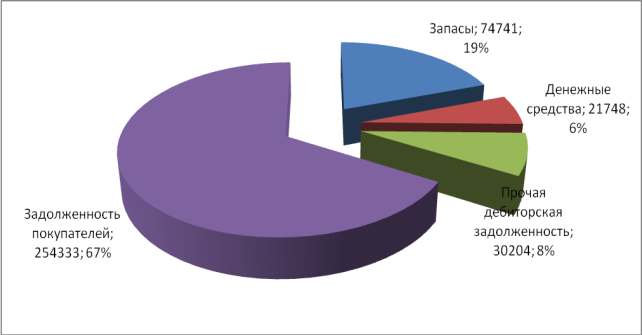

На диаграмме рисунка 2.4 ниже наглядно представлено соотношение основных групп активов организации ООО «КАМПАРИ РУС».

Рисунок 2.4 - Структура активов ООО «КАМПАРИ РУС», %

Основная доля в активе баланса предприятия приходится в 2012 году на ликвидные активы (78,1%), при этом их доля уменьшилась за три года на 23,2%. Одновременно отмечено сокращение удельного веса запасов на 2,6% или на 41156 тыс. руб. Также можно отметить, что за три года внеоборотные активы незначительно сократились в активе баланса на 2225 тыс. руб.

Динамика и структура пассивов по данным бухгалтерского баланса ООО «КАМПАРИ РУС» за 2011-2012 года приведена в таблице 2.5 и на рисунке 2.5.

Таблица 2.5 - Динамика и структура пассива баланса ООО «КАМПАРИ РУС»

|

Статьи пассива баланса |

Значение показателя |

Изменение |

|||||

|

тыс. руб. |

удельный вес, % |

тыс. руб. |

% |

||||

|

31.12.10. |

31.12.11 |

31.12.12 |

31.12.10. |

31.12.12 |

|||

|

1. Собственный капитал |

27239 |

17848 |

33741 |

5,0 |

8,4 |

+6502 |

123,9 |

|

2. Долгосрочные обязательства: |

207 |

- |

- |

0,04 |

- |

-207 |

- |

|

- прочие долгосрочные обязательства. |

207 |

- |

- |

0,04 |

- |

-207 |

- |

|

3. Краткосрочные обязательства (без доходов будущих периодов): |

514145 |

477209 |

369294 |

95,0 |

91,6 |

-144851 |

71,8 |

|

- кредиты и займы; |

4203 |

- |

- |

0,8 |

- |

-4203 |

- |

|

- прочие краткосрочные обязательства |

509942 |

477209 |

369294 |

94,2 |

91,6 |

-140648 |

72,4 |

|

Валюта баланса |

541384 |

495057 |

403035 |

100,0 |

100,0 |

-138349 |

74,4 |

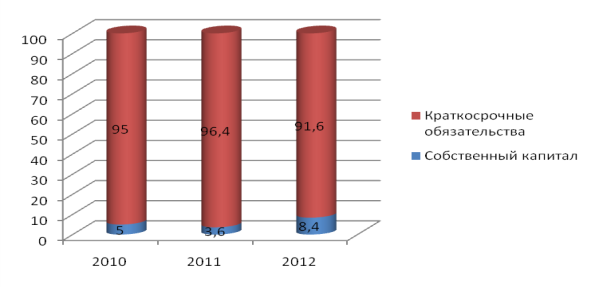

Общее сокращение пассивов баланса, также как и активов, за три года составило 138349 тыс. руб. или 25,6%. В целом изменение пассивов предприятия можно считать положительным, на что указывает рост собственного капитала против сокращения заемного капитала.

Так, собственный капитал возрос на 6502 тыс. руб. или на 23,9%, а краткосрочные обязательства сократились на 144851 тыс. руб. или на 28,2%. Следует также отметить, что долгосрочные обязательства ООО «КАМПАРИ РУС» в 2011 году были полностью погашены.

Рисунок 2.5 - Структура пассивов ООО «КАМПАРИ РУС», %

Далее в таблице 2.6 приведем расчет стоимости чистых активов ООО «КАМПАРИ РУС». Формула расчета чистых активов по Бухгалтерскому балансу предприятия следующая:

ЧА = (стр.1600 - ЗУ) - (стр.1400 + стр.1500 - стр.1530) (2.1)

где ЗУ – задолженность участников (учредителей) по взносам в уставный капитал.

Таблица 2.6 - Оценка стоимости чистых активов ООО «КАМПАРИ РУС»

|

Показатель |

Значение показателя |

Изменение |

|||||

|

в тыс. руб. |

в % к валюте баланса |

тыс. руб. |

% |

||||

|

31.12.10 |

31.12.12 |

31.12.10. |

31.12.11 |

31.12.12 |

|||

|

1. Чистые активы |

27032 |

33741 |

5,0 |

3,6 |

8,4 |

+6709 |

124,8 |

|

2. Уставный капитал |

10000,0 |

10000,0 |

1,8 |

2,0 |

2,5 |

- |

- |

|

3. Превышение чистых активов над уставным капиталом |

17032 |

23741 |

3,1 |

1,6 |

5,9 |

6146,0 |

139,4 |

На конец 2012 года чистые активы составили 33741 тыс. руб. при росте в 24,8%, таким образом, чистые активы на 23741 тыс. руб. превышают уставный капитал ООО «КАМПАРИ РУС».

На следующем этапе анализа финансового состояния организации необходимо оценить ее финансовую устойчивость. Основные показатели финансовой устойчивости ООО «КАМПАРИ РУС» приведены в таблице 2.7.

Таблица 2.7 - Основные показатели финансовой устойчивости ООО «КАМПАРИ РУС» за

|

Показатель |

Формула |

Значение показателя |

Отклонение, (+,-) 2012 г. к 2010 г. |

||

|

31.12.10 |

31.12.11 |

31.12.12. |

|||

|

1. Коэффициент автономии |

|

0,05 |

0,04 |

0,08 |

0,03 |

|

2. Коэффициент финансового левериджа |

ЭФЛ = (1 - Снп) × (КВРа - ПК) × ЗК/СК |

18,9 |

26,7 |

10,9 |

-8 |

|

3. Коэффициент обеспеченности собственными оборотными средствами |

|

0,03 |

0,02 |

0,07 |

0,04 |

|

4. Коэффициент покрытия инвестиций |

Кпи = СК + КРоб / А |

0,05 |

0,04 |

0,08 |

0,03 |

|

5. Коэффициент маневренности собственного капитала |

|

0,63 |

0,53 |

0,76 |

0,13 |

|

6. Коэффициент мобильности оборотных средств |

Коб = Вр / Соб |

0,03 |

0,01 |

0,06 |

0,03 |

|

7. Коэффициент обеспеченности запасов |

|

0,14 |

0,09 |

0,33 |

0,19 |

|

8. Коэффициент краткосрочной задолженности |

Ккр.з. = КРоб / Доб + Кроб |

1,00 |

1,00 |

1,00 |

0,00 |

Коэффициент автономии, характеризующий степень зависимости организации от заемного капитала, на конец 2012 года составил 0,08 при росте за три года на 0,03. Можно сделать вывод о сильной зависимости ООО «КАМПАРИ РУС» от заемных источников финансирования.

Рост коэффициента финансового левериджа в течение трех лет составило 7,93, что также говорит о снижении финансовой независимости. Коэффициент обеспеченности собственными оборотными средствами ООО «КАМПАРИ РУС» увеличился в течение всего периода на 0,04 и составил на начало 2013 года 0,07. Данная динамика признается положительной.

За 2010-2012 года также отмечено резкое увеличение коэффициента покрытия инвестиций – на 0,03 (до 0,08). Значение коэффициента на 31 декабря 2012 г. значительно ниже нормативного значения.

По состоянию на 31.12.2012 коэффициент обеспеченности материальных запасов составил 0,33, что намного (на 0,19) превышает значение на 31 декабря 2010 г. Коэффициент сохранял значение, не соответствующие нормативу, в течение всего рассматриваемого периода. На последний конец 2012 года значение коэффициента обеспеченности материальных запасов является не соответствующим норме.

Коэффициент краткосрочной задолженности ООО «КАМПАРИ РУС» показывает на отсутствие долгосрочной задолженности при 100% краткосрочной. При этом в течение анализируемого периода доля долгосрочной задолженности фактически не изменилась.

Далее проведем анализ финансовой устойчивости компании ООО «КАМПАРИ РУС» по величине излишка (недостатка) собственных оборотных средств (СОС) с помощью таблицы 2.8.

Таблица 2.8 - Анализ финансовой устойчивости по величине излишка (недостатка) собственных оборотных средств ООО «КАМПАРИ РУС»

|

Показатель собственных оборотных средств (СОС) |

Значение показателя |

Излишек (недостаток) |

|||

|

31.12.10. |

31.12.12. |

31.12.10. |

31.12.11. |

31.12.12. |

|

|

1 |

2 |

3 |

4 |

5 |

6 |

|

СОС 1 |

16847,0 |

24886,0 |

-102700,0 |

-89247,0 |

-49855,0 |

|

СОС 2 |

17050,0 |

24886,0 |

-102497,0 |

-89247,0 |

-49855,0 |

|

СОС 3 |

21091,0 |

24886,0 |

-98456,0 |

-89247,0 |

-49855,0 |

|

Тип финансовой устойчивости |

|

|

S(Ф) = {0, 0, 0} |

S(Ф) = {0, 0, 0} |

S(Ф) = {0, 0, 0} |

|

Характеристика финансового состояния |

|

|

кризисное финансовое состояние |

||