Дипломная работа на тему "Вексель"

1

СОДЕРЖАНИЕ

|

ВВЕДЕНИЕ……………………………………………………………………… |

4 |

|

Глава 1 ПЕРЕВОДНОЙ ВЕКСЕЛЬ КАК ЦЕННАЯ БУМАГА……………. |

7 |

|

1.1 Особенности векселя как ценной бумаги, признаки переводного векселя и требования к его составлению……………………………………. |

7 |

|

1.2 Регулирование перехода прав по переводному векселю……………….. |

11 |

|

1.3 Акцепт переводного векселя…………………………………………….. |

19 |

|

Глава 2 ПРОСТОЙ ВЕКСЕЛЬ КАК ЦЕННАЯ БУМАГА…………………... |

22 |

|

2.1 Исторические аспекты появления простого векселя, признаки простого векселя и требования к его составлению……………………………………. |

22 |

|

2.2 Регулирование перехода прав по простому векселю………………….. |

28 |

|

2.3 Акцепт простого векселя……………………………………………………. |

31 |

|

Глава 3 ДОПОЛНИТЕЛЬНЫЕ ГАРАНТИИ ЗАЩИТЫ ПРАВ ВЕКСЕЛЕДЕРЖАТЕЛЯ И ПОРЯДОК ПЛАТЕЖА ПО ВЕКСЕЛЮ………. |

34 |

|

3.1 Аваль векселя как обеспечение обязательств по векселю…………….. . |

35 |

|

3.2 Правовое регулирование протеста векселя в неплатеже, неакцепте и не датировании акцепта…………………………………………………………….. |

51 |

|

3.3 Судебная практика по спорам, вытекающим из долговых обязательств по векселю………………………………………………………………………. |

55 |

|

ЗАКЛЮЧЕНИЕ………………………………………………………………… |

66 |

|

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ…………………………. |

71 |

ВВЕДЕНИЕ

Вексель на данном этапе развития экономики России может быть использован как удобный инструмент финансирования малого бизнеса с обеспечением льготных условий при получении денежных средств за счет использования универсальных возможностей векселя как финансового инструмента.

Привлекательность использования векселя заключается в следующем:

- любые субъекты гражданского права могут выпускать и работать с векселями без государственной регистрации;

- вексель может быть выпущен как под материальные, так и нематериальные объекты собственности, т.е. патенты, «ноу-хау», новые технологии и т.д.;

- вексельная строгость обеспечивает интересы инвестора (приобретателя векселя) и гарантирует получение финансовых средств векселедателю (в предложенной схеме - малому инновационному предприятию);

- авалированный вексель весьма универсален и привлекателен как для партнеров по бизнесу, так и для банков в качестве залогового обязательства.

Кроме того, вексель как элемент предлагаемого механизма финансирования малых предприятий может способствовать привлечению «длинных» денежных средств, что обеспечит более стабильное развитие экономики, направление финансовых инвестиций в основной капитал и получение средств для внедрения в реальном секторе экономики результатов научно-исследовательских работ.

Использование векселя в финансовом обеспечении развития малого предпринимательства в России позволит: избавить предприятия от предоплаты; обеспечить ускорение оборачиваемости оборотных средств; уменьшить потребность предприятия в кредитных ресурсах и денежных средствах; гасить взаимные долги по цепочке дебиторов и кредиторов.

Решаемые векселем расчетно-кредитные задачи жизненно необходимы в малом бизнесе. Так, то что для крупных предприятий является некоторыми дополнительными издержками (предоплата, кредит для пополнения оборотных средств, затраты по взысканию долгов и т.д.), для малых предприятий является не решаемыми проблемами, приводящими к неоправданно большим затратам и, как следствие, банкротству.

Сложность, многоплановость нерешенных проблем, связанных с финансовым обеспечением малого бизнеса в России, предопределили необходимость теоретического осмысления и комплексного анализа вексельно-гарантийных схем как формы кредитования малого предпринимательства.

Мировая экономическая наука уделяет большое внимание как проблеме развития и функционирования предпринимательства вообще и малого предпринимательства в качестве относительно самостоятельного сектора современной рыночной экономики, так и вопросу исследования различных аспектов вексельной проблематики.

Проблеме осмысления феномена предпринимательства посвещены труды известных ученых: Р. Гордона, Р Кантильона, Дж. Б. Кларка, У. Митчела, Ж-Б. Сея, А. Смита, Л. Шелка, И. Шумпетра и других.

Вопрос развития малого бизнеса, его преимуществ и недостатков, факторов, тормозящих его развитие, а также взаимодействие субъектов малого предпринимательства и государства находится в центре внимания отечественных экономистов с начала 90-х годов, то есть с момента зарождения «новейшей истории» малого предпринимательства. В отечественной экономической науке существует множество трудов, посвященных анализу этой проблемы. В начале 90-х гг. в России появилось большое количество разнообразных публикаций по вопросу исследования векселя как «древнего» универсального финансового инструмента. Несмотря на большое количество работ по данной теме, в экономической литературе недостаточно разработаны проблемы использования векселя в качестве инструмента финансирования развития малого бизнеса, возможности получения аваля для векселей, выпускаемых малыми предприятиями, государственного воздействия на повышение эффективности функционирования векселей малых предприятий. Кроме того, имеет большое значение определение направлений эффективного применения векселей в целях стимулирования предпринимательского процесса малыми предприятиями в реальном секторе экономике.

Цель работы в обосновании концепции создания действенного экономического механизма эффективного применения векселя в финансовом обеспечении российского малого бизнеса; в использовании мирового опыта развития вексельного обращения в аспекте решения финансовых проблем малого предпринимательства; в проведении комплексного анализа вопросов совершенствования вексельного обращения для обеспечения возможности использования векселей в механизмах финансирования предприятий. Для достижения указанной цели были поставлены следующие задачи:

-рассмотреть особенности векселя как ценной бумаги, признаки переводного векселя и требования к его составлению;

- изучить регулирование перехода прав по переводному векселю;

- определить акцепт переводного векселя;

- рассмотреть исторические аспекты появления простого векселя, признаки простого векселя и требования к его составлению ;

- изучить регулирование перехода прав по простому векселю;

- оценить акцепт простого векселя;

- изучить аваль векселя как обеспечение обязательств по векселю;

- рассмотреть правовое регулирование протеста векселя в неплатеже, неакцепте и не датировании акцепта;

-оценить судебную практику по спорам, вытекающим из долговых обязательств по векселю.

Объект исследования- вексель как ценная бумага, предмет исследования совокупность правовых отношений по поводу обращения векселя.

Глава 1 ПЕРЕВОДНОЙ ВЕКСЕЛЬ КАК ЦЕННЕАЯ БУМАГА

1.1 Особенности векселя как ценной бумаги, признаки переводного векселя и требования к его составлению

Вексель - основанное на договоре одностороннее абстрактное долговое денежное обязательство, выраженное в установленной письменной форме.

Таким образом, в первом значении термин "вексель" - это определенное обязательство. Кроме того, векселем именуется и сам документ, оформляющий вексельное обязательство. Вексель как документ является ценной бумагой (ст. 143 ГК РФ).

Вексельное обязательство облекается в простую письменную форму. В то же время вексель является строго формальным документом. Вексельное законодательство содержит жесткие требования к реквизитам векселя - отсутствие какого-либо из реквизитов влечет ничтожность векселя как ценной бумаги/Рубцов Б.Б. Рынок векселей и коммерческих бумаг за рубежом// Банковские услуги. 2010. - № 1. –с.8-9.

Лицо, составляющее и выдающее вексель, именуется векселедателем. Право требовать исполнения обязательства по векселю принадлежит векселедержателю. Имя первого векселедержателя указывается в векселе в момент его составления. Но вексель является ордерной ценной бумагой, а особенность данного вида ценных бумаг заключается в том, что платежа по векселю может требовать как первый держатель, так и всякое другое лицо, на которое он укажет, т.е. первоначальный векселедержатель может назначить своим распоряжением (приказом) другое управомоченное на получение платежа лицо (подп. 3 п. 1 ст. 145 ГК РФ).

Векселя бывают простыми (иногда называемые "соло") и переводными (часто называемые "траттами"). Простой вексель - это ничем не обусловленное обязательство одного лица (векселедателя) уплатить определенную денежную сумму другому лицу (векселедержателю) или его приказу в срок, указанный в векселе. Конструкция переводного векселя несколько иная. Переводной вексель при его составлении и выдаче представляет собой ничем не обусловленное предложение одного лица (векселедателя) другому лицу (плательщику) уплатить определенную денежную сумму третьему лицу (векселедержателю) или его приказу в срок, указанный в векселе. При нормальном развитии вексельного правоотношения плательщик соглашается с предложением заплатить (акцептует вексель) и становится акцептантом. Таким образом, с точки зрения обязательства, переводной вексель - это ничем не обусловленное обязательство одного лица (акцептанта) уплатить определенную денежную сумму другому лицу (векселедержателю) или его приказу в срок, указанный в векселе/Кузнецов Б.Т.- Москва: Юнити, ., с.288;

Единственное в российском законодательстве определение векселя, содержащееся в ст. 815 ГК РФ, также дает характеристику векселя с точки зрения удостоверенного им обязательства. Однако в этом легальном определении имеется существенная неточность: по ст. 815 ГК РФ переводной вексель трактуется как изначально существующее обязательство плательщика, но не как обязательство акцептанта (которое, как мы убедились, может вообще не возникнуть). Таким образом, при характеристике вексельного обязательства необходимо учитывать парадокс, заключающийся в том, что формально в момент своей выдачи переводной вексель вообще не удостоверяет ничье обязательство.

Кроме того, существенной особенностью векселя является активное участие в обязательстве иных лиц помимо векселедателя или акцептанта и особенности возложения на этих лиц ответственности за платеж. Следовательно, само по себе традиционное понятие вексельного обязательства (в том числе и отраженное в ст. 815 ГК РФ) не способно дать четкого представления о правоотношениях, складывающихся в процессе выдачи и обращения векселя. Вексель необходимо рассматривать как сложную юридическую конструкцию.

Юридическая конструкция простого векселя.

1) В момент возникновения вексельного обязательства его обязательными участниками являются векселедатель и векселедержатель. Помимо них активную роль в вексельных отношениях играют индоссанты. Передать право требования по векселю можно только с передачей самого векселя, посредством особой передаточной надписи, которая и называется индоссаментом. Лицо, передавшее вексель по индоссаменту, именуется индоссант. Лицо, в пользу которого совершен индоссамент - индоссат. Индоссат, на котором заканчивается непрерывный ряд индоссаментов сам становится векселедержателем. Специфика оборота ордерных ценных бумаг заключается в том, что индоссанты несут солидарную ответственность с векселедателем простого векселя за производство платежа (по вексельному законодательству индоссант может освободить себя от ответственности, поместив в индоссаменте оговорку "без оборота на меня").

2) Вексельное обязательство может быть обеспечено специфической мерой вексельного обеспечения - авалем. Вексельный поручитель именуется авалист. Авалист обеспечивает платеж по векселю полностью или в части вексельной суммы, проставляя об этом отметку на самом векселе. Аваль может быть дан за кого-либо из индоссантов или за векселедателя. Авалист несет солидарную ответственность наравне с тем, за кого он дал аваль. Но учитывая, что все индоссанты несут солидарную с векселедателем ответственность за платеж, получается, что за производство вексельного платежа в случае аваля солидарно отвечают векселедатель, индоссанты и авалист.

3) Механизм ответственности за платеж по векселю. Векселедатель (и его авалист) всегда несет безусловную ответственность за платеж. Но для того, чтобы по простому векселю включился механизм ответственности индоссантов и их авалистов необходимо наличие особого юридического факта - вексельного протеста. При наступлении срока платежа вексель должен быть предъявлен векселедателю, поскольку осуществление права из всякой ценной бумаги возможно лишь при ее предъявлении (ч. 1 п. 1 ст. 142 ГК РФ). Если после предъявления векселя векселедатель напрямую отказывается произвести платеж или бездействует, векселедержатель должен удостоверить этот факт, опротестовать его. Протест векселя в неплатеже осуществляется нотариусом по представлению векселедержателя/ Маневич В., Козлова Е. Опыт вексельного обращения и учета векселей в России и его применение в современной экономики// Финансы. 2009. -№1-2. –с.8-14.

Таким образом, без протеста векселедержатель сможет истребовать вексельную сумму только от векселедателя. Кроме того, без протеста долг с векселедержателя будет взыскиваться в обычном исковом порядке. При совершении протеста вексельную сумму можно взыскать с любого из солидарных должников, да к тому же в упрощенном процессуальном порядке - на основании судебного приказа/Соколов В.В. Современный вексельный рынок в Российской Федерации// Проблемы прогнозирования. - 2012. - № 4. –с.9.

Используя общую конструкцию ценной бумаги, заложенную в ст. 142 ГК РФ, а также понятие векселя в ст. 815 ГК РФ, можно так сформулировать общее понятие векселя как ценной бумаги:

Простой вексель - это ордерная ценная бумага, удостоверяющая право векселедержателя требовать от векселедателя (его авалиста), а при принесении протеста - также от индоссантов (их авалистов), уплаты определенной денежной суммы по наступлении предусмотренного векселем срока.

Переводной вексель - это ордерная ценная бумага, удостоверяющая право векселедержателя требовать от указанного векселедателем плательщика, акцептовавшего вексель (его авалиста), а при принесении протеста - также от векселедателя (его авалиста) и от индоссантов (их авалистов) уплаты определенной денежной суммы по наступлении предусмотренного векселем срока.

Предлагаемые определения векселя отличаются некоторой громоздкостью, но они не предназначены для заучивания, а представляют собой формулу вексельной конструкции. Понимая эту формулу, содержащую все существенные элементы вексельного отношения, можно иметь ясное представление о сущности этих отношений в сжатом виде/Маневич В., Перламутров В. Вексельное обращение и вексельный кредит// Финансы. 2008. - № 5. –с.7-8.

Более краткая формула с использованием уже известных нам категорий будет выглядеть так: вексель - это ордерная ценная бумага, удостоверяющая право векселедержателя требовать от прямых должников, а при принесении протеста - также от регрессных должников уплаты определенной денежной суммы по наступлении предусмотренного векселем срока.

1.2 Регулирование перехода прав по переводному векселю

Национальную систему вексельного законодательства Российской Федерации образуют:

1) Постановление Центрального Исполнительного Комитета и Совета Народных Комиссаров СССР "О введении в действие Положения о переводном и простом векселе" от 7 августа 1937 г. N 104/1341.

2) Федеральный закон от 11 марта 1997 г. N 48-ФЗ "О переводном и простом векселе".

3) Гражданский кодекс РФ.

4) Гражданское процессуальное законодательство.

5) Законодательство о нотариате.

Уусловно можно вылить два этапа «движения» векселя: выпуск векселя в оборот и обращение векселя.

В связи с этим важнейшее значение для возникновения вексельного правоотношения приобретает выдача векселя - предоставление векселя в собственность, распоряжение первого векселеприобретателя. До момента выдачи вексель может быть выписан и должен храниться у векселедателя, но это ни в коей мере не означает, что кредитор вступил в свои права. Как вексель получен - вопрос гражданского права, для вексельного права важен сам факт обладания им. При этом действует принцип гражданского права: движимая вещь является собственностью владельца, пока не доказано обратное.

Поэтому под выдачей понимается любое приобретение векселя, будь он выдан по ошибке, утерян, добыт по принуждению или обманом. Обстоятельства выдачи векселя рассматривает уже гражданское право и, в известных случаях, административное или уголовное право/Эрделевский A.M. Вексель в гражданском обороте/ Финансы. 2009. -№8. –с.9.

На этом этапе вексель используется как способ оформления заемных отношений между векселедателем и первым векселедержателем. Предметом договора займа, оформленного при помощи векселя, является указанная в тексте векселя сумма денежных средств (вексельная сумма), а не сам вексель. Соглашение, на основании которого займодавцу выдается вексель, как правило, составляется в форме договора займа либо иного документа, из которого следует обязанность заемщика выдать вексель определенного содержания (вексельная сумма, срок платежа, место платежа и т.д.) и обязанность займодавца предоставить заемщику обусловленную сумму денежных средств - сумму займа.

При этом необходимо учитывать, что заемные отношения сторон регламентируются только теми условиями, которые прямо указаны в тексте векселя. Условия, содержащиеся в соглашении, на основании которого был выдан вексель, во внимание не принимаются. Например, между заемщиком и займодавцем заключено соглашение, в соответствии с которым займодавцу выдан вексель сроком платежа «по предъявлении». По условиям соглашения на сумму займа (вексельную сумму) подлежат начислению проценты за пользование денежными средствами, однако в текст векселя условие о процентах не включено. В этом случае вексель считается беспроцентным и, как следствие, векселедержатель не вправе предъявлять требование об уплате процентов, и его требования к плательщику ограничиваются только суммой основного долга (вексельной суммой).

Второй этап - обращение (оборот) векселя. На этом этапе вексель как разновидность ценной бумаги рассматривается в качестве самостоятельного объекта прав и гражданско-правовых сделок. Векселедержатель как собственник векселя вправе распоряжаться им по своему усмотрению. Он может продать вексель, передать его другому лицу по договору мены или дарения, внести вексель в качестве вклада в уставный капитал юридического лица и т.д.

Вексельное законодательство содержит специальные правила о начислении процентов на вексельную сумму.

В соответствии со ст.5 Положения, начисление процентов может быть обусловлено только в том векселе, который выдается со сроком платежа «по предъявлении» или «во столько-то времени от предъявления». В любом другом векселе проценты предусмотрены быть не могут. Если, к примеру, вексель выдается со сроком платежа «на определенную дату» либо «во столько-то времени от составления», то даже при наличии в тексте векселя условия о процентах, оно будет считаться ненаписанным/Эрделевский A.M. Вексель в гражданском обороте/ Финансы. 2009. -№8. –с.9.

Кроме того, процентная ставка должна быть указана в самом векселе, в противном случае условие о процентах также считается ненаписанным. Например, между двумя предприятиями заключен договор поставки, по условиям которого покупатель передает поставщику собственный вексель сроком платежа «по предъявлении». При этом в договоре поставки указано, что на вексельную сумму подлежат начислению проценты в размере учетной ставки ЦБ РФ. В текст векселя условие о процентах стороны не включили. В этом случае векселедержатель не вправе требовать уплаты процентов, поскольку в самом векселе это условие не предусмотрено.

На практике может возникнуть парадоксальная ситуация, когда в распоряжении векселедателя оказывается вексель, ранее выпущенный им в оборот и полученный впоследствии от третьего лица по индоссаменту.

Дело в том, что согласно ст.11 Положения о переводном и простом векселе «индоссамент может быть совершен даже в пользу плательщика, независимо от того, акцептовал он вексель или нет, либо в пользу векселедателя, либо в пользу всякого другого обязанного по векселю лица. Эти лица могут в свою очередь индоссировать вексель». Данное правило в силу ст.77 Положения применимо и к простому векселю.

Иными словами, векселедатель может по индоссаменту приобрести свой собственный вексель (например, в порядке расчетов за поставленный товар) и затем так же по индоссаменту передать его третьему лицу. При этом неизбежно возникает проблема правовой квалификации действий векселедателя в этой ситуации.

Так, существует мнение, согласно которому в момент совершения передаточной надписи в пользу самого векселедателя (основного должника) обязательство по векселю прекращается совпадением должника и кредитора в одном лице (ст.413 ГК РФ). Впоследствии, когда векселедатель вновь передает этот вексель третьему лицу по индоссаменту, возникает новое вексельное обязательство, хотя и оформленное при помощи ранее составленного и уже бывшего в обороте документа/Ш.Ткаченко В. Вексельное обращение и акцептный дом. Российский экономический журнал. 2006. - № 7.-с.4-5.

Однако Президиум ВАС РФ в п.8, упомянутого нами Информационного письма от 21.01.2002 г. №67, высказал совершенно иную точку зрения по этому вопросу, указав, в частности, на следующее:

«... Передача прав по векселю одному из должников по нему (в том числе, и векселедателю простого векселя) не исключает возможности дальнейшего перехода прав по векселю к другим лицам. В соответствии со ст.11 Положения индоссамент может быть совершен в пользу плательщика независимо от того, акцептовал ли он вексель или нет, либо в пользу векселедателя, либо в пользу всякого другого обязанного по векселю лица. Эти лица могут в свою очередь индоссировать вексель.

Данное положение свидетельствует о том, что при передаче прав по векселю обязанным по нему лицам, прекращения обязательств по нему помимо воли самого должника не происходит».

Иными словами, в момент, когда вексель передается по индоссаменту самому векселедателю, обязательство по векселю не прекращается (Президиум ВАС РФ исключил возможность применения в этой ситуации ст.413 ГК РФ). Соответственно, и в дальнейшем, когда векселедатель передает этот вексель по индоссаменту третьему лицу, речь следует вести не о возникновении нового обязательства, а о передаче третьему лицу прав по уже существующему вексельному обязательству.

При использовании векселя в хозяйственных операциях (например, при расчетах) следует учитывать двоякую природу векселя.

Во-первых, вексель - это ценная бумага. Как следствие, он является самостоятельным объектом гражданских прав, т.е. его можно продать, передать в залог, внести в уставный капитал и т.д.

Во-вторых, вексель - это документ, удостоверяющий имущественное право требования (право требовать осуществления платежа).

Поэтому при передаче векселя третьему лицу передается как сам вексель, так и права по нему. При этом передача векселя осуществляется на основании акта передачи, который составляется и подписывается обеими сторонами сделки (см. образец). Права по векселю передаются путем совершения на нем передаточной надписи - индоссамента, который обычно совершается на оборотной стороне векселя.

Следует отметить, что в соответствии со ст.16, 77 Положения лицо, у которого находится вексель, рассматривается как законный векселедержатель только в том случае, когда оно основывает свое право на непрерывном ряде индоссаментов, даже если последний индоссамент является бланковым. Зачеркнутые индоссаменты считаются при этом ненаписанными. Непрерывность ряда вексельных индоссаментов означает его последовательность. Иными словами каждый предыдущий индоссат (лицо, получающее вексель по индоссаменту) должен являться последующим индоссантом (лицом, передающим вексель по индоссаменту). При этом не имеют значения ни месторасположение индоссаментов (на векселе или на добавочном листе), ни даты их совершения (п.9 Постановления Пленумов ВС РФ и ВАС РФ от 04.12.2*** г. №33/14).

При наличии на векселе в ряду последовательных индоссаментов одного или нескольких зачеркнутых индоссаментов, законным векселедержателем является лицо, на имя которого совершен последний перед зачеркнутым индоссамент. Зачеркнутый индоссамент в этом случае во внимание не принимается. Если последний индоссамент является бланковым (т.е. не содержит указания лица, которому передан вексель), то в качестве законного векселедержателя рассматривается лицо, у которого вексель фактически находится. Данное лицо вправе осуществлять все права по векселю, в том числе право требовать платежа по векселю, а также право передавать права по векселю другим лицам (п.9 Постановления Пленумов ВС РФ и ВАС РФ от 04.12.2*** г. №33/14).

До настоящего времени достаточно дискуссионным являлся вопрос о возможности осуществления прав по векселю (в частности, права на получение платежа по векселю) лицом, получившим этот вексель без совершения индоссамента. Имеются в виду ситуации, когда обстоятельства приобретения векселя исключали возможность совершения индоссамента предыдущим векселедержателем (например, когда при обращении взыскания на имущество предыдущего векселедержателя принадлежащий ему вексель продается с публичных торгов). При этом была высказана точка зрения, согласно которой вексель не может быть продан с торгов (как следствие, он не может быть предметом залога, на него не может быть обращено взыскание и т.п.), поскольку в этом случае права приобретателя векселя не будут основаны на непрерывном ряде индоссаментов. Однако в настоящее время в п.10 Постановления Пленумов ВС РФ и ВАС РФ от 04.12.2*** г. №33/14 даны следующие разъяснения по данному вопросу:

«При переходе прав по векселю в составе наследственной массы, в составе имущества предприятия при его продаже как комплекса, при переходе прав к другому юридическому лицу при реорганизации юридического лица-векселедержателя, при принудительной продаже векселя с публичных торгов векселедержатель, заявляющий требований по векселю, должен представить соответствующие доказательства перехода этих прав. В указанных случаях отсутствие на векселе отметки в форме индоссамента о переходе прав само по себе не является основанием для отказа в удовлетворении требования векселедержателя при условии, что им будут представлены доказательства того, что вексель перешел к нему на законных основаниях»/ Ш.Ткаченко В. Вексельное обращение и акцептный дом. Российский экономический журнал. 2006. - № 7.-с.4-5.

При решении вопроса о непрерывности ряда индоссаментов на векселе необходимо также учитывать следующие положения:

- в соответствии со ст.7, 77 Положения если на векселе имеются подписи лиц, неспособных обязываться по векселю, подписи подложные или подписи вымышленных лиц либо те подписи, которые по всякому иному основанию не могут обязывать тех лиц, которые их поставили, или от имени которых вексель подписан, то подписи других лиц не теряют силы. Поэтому подписи индоссантов, которые не могут обязывать тех лиц, от имени которых они поставлены, не прерывают ряда индоссаментов (п.12 Постановления Пленумов ВС РФ и ВАС РФ от 04.12.2000 г. №33/14);

- признание судом недействительными сделок, на основании которых вексель был выдан или передан, не влечет недействительности самого векселя и не прерывает ряда индоссаментов. Последствием такого признания является применение общих последствий недействительности сделки непосредственно между ее сторонами (п.13 Постановления Пленумов ВС РФ и ВАС РФ от 04.12.2000 г. №33/14).

По общему правилу посредством индоссамента могут быть переданы права по любому векселю. Вместе с тем, необходимо внимательно изучать текст на лицевой стороне векселя. Если векселедатель выдал вексель с оговоркой «не приказу» либо иной равнозначной оговоркой (например, «платите только такому-то лицу», «платите такому-то, но не его приказу», «без права индоссирования», «передача в общегражданском порядке» и т.п.), права по такому векселю могут быть переданы только с соблюдением правил, установленных для уступки права требования (п.8 Постановления Пленумов ВС РФ и ВАС РФ от 04.12.2*** г. №33/14). Это означает, что для передачи прав по векселю необходимо, руководствуясь ст.382-389 ГК РФ, заключить договор об уступке права требования. Кроме того, уступка требования может быть оформлена на самом векселе либо на добавочном листе к нему. Путем совершения одной только передаточной надписи (индоссамента) права по такому векселю передать нельзя.

Если уступка права требования по векселю оформляется с путем составления отдельного документа (договора, соглашения и т.п.), в нем необходимо индивидуализировать вексель, права по которому являются предметом уступки, в противном случае, уступка не может считаться состоявшейся, как не содержащая условия о своем предмете (п.8 Постановления Пленумов ВС РФ и ВАС РФ от 04.12.2000 г. №33/14). Отметим, что указанные разъяснения отражают общий подход судебных органов к оценке договоров об уступке права требования. Так, согласно существующей в настоящее время судебной практике договоры об уступке права требования должны признаваться недействительными, если в них не указано прямо, какие именно права требования передаются новому кредитору (цессионарию). Кроме того, если уступка права требования по векселю оформлена не на самом векселе или добавочном листе к нему, то векселедержатель, для подтверждения своих прав на получение платежа по векселю должен представить письменные доказательства совершения уступки права требования, иначе в удовлетворении его требований об оплате векселя судом будет отказано (п.8 Постановления Пленумов ВС РФ и ВАС РФ от 04.12.2000 г. №33/14);

Кроме того, лицо, передавшее права по векселю на основании договора цессии (первоначальный кредитор), несет ответственность перед векселедержателем лишь за недействительность векселя. За сам платеж он не отвечает. Напротив, если права по векселю передаются по индоссаменту (при отсутствии оговорки типа «не приказу» или аналогичной оговорки), то индоссант (тот, кто передал вексель) несет перед векселедержателем ответственность как за недействительность векселя, так и за платеж. Это означает, что векселедержатель, не получивший исполнение по векселю от плательщика, вправе в порядке регресса потребовать осуществления платежа от индоссанта. При обычной цессии, как уже было отмечено выше, векселедержатель такой возможности лишен.

Необходимо учитывать, что в соответствии со ст.15 Положения индоссант может запретить новый индоссамент. Запрет нового (индоссамента) может быть выражен в форме таких оговорок, как «платите только такому-то лицу», «платите такому-то, но не его приказу», «такому-то без права индоссирования», «передача только в общегражданском порядке» и других равнозначных оговорок. При этом передача прав по векселю посредством индоссамента в принципе не запрещается. Однако, установив такой запрет, индоссант тем самым снимает с себя ответственность за осуществление платежа по векселю перед всеми последующими векселедержателями, за исключением векселедержателя, которому он непосредственно передал вексель (п.16 Постановления Пленумов ВС РФ и ВАС РФ от 04.12.2000 г. №33/14).

Необходимо отметить, что индоссант может освободить себя от ответственности по векселю путем включения в него оговорки типа «без оборота на меня» или другой равнозначной оговорки, имеющей в виду освобождение индоссанта от ответственности за платеж по векселю (ст.15 Положения). В этом случае, индоссант несет ответственность лишь за действительность переданного по векселю требования, но не за отказ векселедателя (плательщика) от платежа по векселю (аналогично порядку ответственности первоначального кредитора при уступке требования).

1.3 Акцепт переводного векселя

Акцепт тратты - согласие оплатить вексель в пользу векселедержателя, предъявившего вексель к оплате. Лицо, совершившее акцепт, называется акцептантом. Акцепт отмечается в левой части на лицевой стороне векселя и выражается словами: "Акцептован", "Заплачу" или другими словами, равнозначными по смыслу, с обязательным проставлением подписи, печати плательщика и даты акцепта. Векселедержатель имеет право предъявить вексель для акцепта плательщику по месту жительства последнего в любое время, начиная с даты выдачи векселя и кончая датой платежа. Вексель может быть предъявлен к акцепту и акцептован даже после наступления срока платежа, причем акцептант обязан по векселю так же, как если бы он совершил акцепт до наступления срока платежа/25, с.178/.

Акцепт должен быть простым и ничем не обусловленным, однако плательщик может ограничить его частью суммы. Всякое изменение, произведенное акцептантом в содержании переводного векселя, равносильно отказу в акцепте. Однако акцептант отвечает только согласно содержанию своего акцепта. Акцептант по переводному векселю обязан так же, как векселедатель - по простому. Плательщик посредством акцепта берет на себя безусловное обязательство оплатить переводный вексель в срок, указанный в векселе. В случае неплатежа векселедержатель имеет против акцептанта прямой иск, основанный на требовании по векселю. В случае неакцепта тратты в день предъявления векселя векселедержателем трассат может потребовать вторичного предъявления векселя, но только на следующий день после первого предъявления. Ремитент не обязан передавать трассату вексель, предъявленный к акцепту. Если трассат поставил на переводном векселе подпись о своем акцепте и зачеркнул ее до возвращения векселя, то будет считаться, что зачеркивание было сделано до возвращения документа векселедержателю. Однако если трассат письменно сообщил о своем акцепте векселедержателю или кому-либо из подписавшихся на векселе лиц, то он является обязанным перед ними согласно условиям своего акцепта/25, с.179/.

Обычно не акцептируются векселя со сроком платежа "по предъявлении", поскольку такие векселя сразу предъявляются к платежу.

Глава 2 ПРОСТОЙ ВЕКСЕЛЬ КАК ЦЕННАЯ БУМАГА

2.1 Исторические аспекты появления простого векселя, признаки простого векселя и требования к его составлению

Исторически возникновение векселя относится к античности. Первые упоминания связаны с Древней Грецией, в которой наблюдались очень прочные связи между менялами в разных городах. Недостаток наличных монет, а также соображения безопасности в длительных путешествиях привели к тому, что купец получал расписку от одного менялы в том, что он получит долг в другом месте у другого менялы, а затем по этой расписке меняла сможет вернуть себе деньги у выдавшего расписку. По сути своей подобная расписка являлась переводным векселем/ Кузнецов Б.Т. Рынок ценных бумаг / Кузнецов Б.Т.- Москва: Юнити, ., с.288.

Такие векселя широко использовались в Италии с середины XII до середины XVII в., когда она считалась центром хозяйственной и финансовой деятельности, и первоначально служили орудием размена отечественной валюты на иностранную, а поэтому Италия и считается родиной векселей. Векселедержатель на родине уплачивал деньги меняле и получал документ на право получения валюты за рубежом. Если сначала вексель гарантировал получение наличных денег в другом месте, то позже он стал выступать фактом обмена товара на деньги, которые продавец получал позднее с учётом или без учёта задержки - беспроцентный и процентный вексель.

В 1569г. в Болонье появился первый вексельный устав, закрепивший правила использования векселя. Дальнейшее развитие вексель получает во Франции, где он начинает применятся как средство платежа и неотъемлемая часть договора, что было закреплено Французским вексельным уставом в 1087 г. и в полном своде экономических законов "Code de Commerce" 1808г.

Далее, представителями германских государств и прусским правительством принимается в 1848г. Общегерманский Вексельный Устав, по которому вексель разрешается использовать в отрыве от торговых сделок исключительно как долговую ценную бумагу. Именно этот устав берется за основу вексельного законодательства Швеции в1851г., Финляндии в 1858г., Сербии в 1860г., Бельгии в 1878г., Норвегии в 1880г., Италии в 1882г.

В России вексель начал действовать в эпоху Петра I. В те времена на дорогах и трактах хозяйничали шайки беглых арестантов и «лихих головорезов», и из-за этой реальной опасности казенные деньги переводились из одного города в другой посредством векселей. Такие векселя назывались казначейскими и просуществовали до начала прошлого века. В 1729г. в России был опубликован вексельный устав, к которому были приложены образцы векселей с их толкованием. Закреплением положений о вексельном обращении явился вексельный устав о векселях 1832г., вошедший в Свод законов 1857г. Третий российский вексельный устав принимается в 1902г. по аналогии с германским образца 1848г., что заметно оживляет вексельное обращение в дореволюционной России. В ту пору существенным отличием от иностранных векселей была долгосрочность (до 12 мес.) российских веселей, в отличие максимального 3-х месячного срока западных обязательств/35, с 117/.

В 1917г. вексельное право было ликвидировано, и только 20.03.1922г в период НЭПа появляется Положение о векселе, как о форме предоставления коммерческого кредита для торговых сделок. Во время кредитной реформы 1930-1932гг., обусловившей переход к политике централизации планирования и государственного регулирования экономики, вексельное право вновь было ликвидировано/Кузнецов Б.Т. Рынок ценных бумаг / Кузнецов Б.Т.- Москва: Юнити, ., с.288.

7 августа 1937г в СССР принимается положение ЦИК и СНК СССР, и наша страна формально вошла в Женевскую конвенцию, которая состоялась в 1930 г. и приняла Вексельный закон - единое вексельное право, к которому присоединились 25 государств. К Женевской конвенции присоединились: Германия, Австрия, Бельгия, Бразилия, Колумбия, Дания, Польша, Эквадор, Испания, Финляндия, Франция, Греция, Венгрия, Италия, Япония, Люксембург, Норвегия, Нидерланды, Перу, Швеция, Швейцария, Чехословакия, Турция, Югославия, СССР. Однако такие страны, как Англия, Австралия. Израиль, Канада, Кипр, США, Филиппины, ЮАР и др. основывают свою деятельность на английском законе о переводных векселях (1882г.) отличном от Женевского ЕВЗ. "Рынок ценных бумаг: Учебник", под ред. Галанова В.А., Басова А.И. -М:Финансы и статистика, 1996г.

Женевская конвенция определила вексель как строго формальное, безусловное, абстрактное, денежное и передаваемое обязательство. Важным положением этой конвенции явилась также солидарная ответственность всех заинтересованных по векселю лиц, что было узаконено ещё в 1673г. во Франции.

Принятое положение о векселе 1937 года разрешало использовать вексель лишь во внешнеторговом обороте, внутри России векселя были ликвидированы еще в 1930 г. на основании постановления ЦИК и СНК СССР « О кредитной реформе.

Лишь через 60 лет в 1990 году Бывший Госбанк СССР разрешил использовать вексель при реализации продукции имеющей ограниченный сбыт. Однако такой продукции практически не было, и векселя не получили широкого распространения. Возрождение вексельного обращения в России началось, когда Президиум Верховного Совета РСФСР принял 24 июня 1991 года Постановление "О применении векселей в хозяйственном обороте РСФСР" № 1451-1. В целях совершенствования денежно - кредитного механизма и повышения его эффективности Президиум Верховного Совета РСФСР постановил, что впредь до принятия законодательства РСФСР о вексельном праве применять на территории республики Положение о переводном и простом векселе, утвержденное Постановлением ЦИК и СНК СССР от 7 августа 1937 года и связанные с этим Положением законодательные акты СССР в части, не противоречащей действующим законам РСФСР.

Постановлением Президиума Верховного Совета РСФСР было разрешено предприятиям и организациям, учреждениям и предпринимателям осуществлять поставку продукции, выполнение работ и оказание услуг в кредит, используя для оформления таких сделок векселя. За пользование кредитом с покупателя (заказчика) могли взиматься проценты, которые обычно включаются в обозначенную на векселе его номинальную стоимость.

Для ускорения оборачиваемости средств, помещенных в векселя, банкам было разрешено учитывать (дисконтировать) их, выдавать ссуды по специальному ссудному счету под обеспечение векселей, оказывать услуги клиентам по получению платежей и выплате долгов по векселям.

Затем принимаются следующие нормативные документы:

Письмо ЦБ РФ от 09.09.1991г. №14-3/30 "О банковских операциях с векселями";

Закон РФ от 09.10.1992г. "О валютном регулировании и валютном контроле", где вексель оговаривался как платежный документ;

Указы президента РФ от 19.10.1993г. №1662 "Об улучшении расчётов в хозяйстве..."; и от 23.05.1994г. №1005 "О дополнительных мерах по нормализации расчётов...";

Постановление Правительства РФ от 26.09.1994г. №1094 "Об оформлении взаимной задолженности предприятий и организаций векселями единого образца";

Закон РФ от 22.04.96 № 39-ФЗ " О рынке ценных бумаг", передача дальнейшей власти в области ценных бумаг Федеральной Комиссии по рынку ценных бумаг (ФКЦБ России);

Гражданский кодекс Российской Федерации (часть 1 и 2) включая изменения. и доп. на 12.08.1996г.;

В данный момент вексельное обращение регулируется Федеральным законом "О переводном и простом векселе" от 11 марта 1997 г. № 48-ФЗ (с 18 марта 1997 г.), а также другими нормативными документами, не противоречащими ГК РФ и Закону о переводном и простом векселе, а именно:

1) Постановление Правительства Российской Федерации "Об оформлении взаимной задолженности предприятий и организаций векселями единого образца и развитии вексельного обращения" от 26 сентября 1994 г. «. 1094;

2) Положение о переводном и простом векселе, утвержденное Постановлением ЦИК и СНК СССР от 7 августа 1937 г. № 104/1341 (с 18 марта 1997 г.).

3) "Конвенция о Единообразном Законе о переводном и простом векселе" (вступила в силу для СССР 25 ноября 1936 г.);

4) "Конвенция, имеющая целью разрешение некоторых коллизий законов о переводных и простых векселях" (вступила в силу для СССР 25 ноября 1936 г.);

С вступлением в действие Федерального закона от 11 марта 1997 г. № 48-ФЗ утратило силу Положение о переводном и простом векселе, утвержденное Постановлением Президиума Верховного Совета РСФСР от 24 июня 1991 г. № 1451-1 "О применении векселя в хозяйственном обороте РСФСР" (действовало до 18 марта 1997 г.).

Вексель - достаточно непростой инструмент экономического оборота, а его правовая регламентация - одна из сложнейших областей юридической науки. Далеко не все организационно-правовые вопросы могут быть отрегулированы на государственном уровне. Поэтому важной особенностью правового регулирования вексельного обращения во всем мире является участие в его организации объединений (ассоциаций) участников вексельного рынка, разрабатывающих условия саморегулирования рынка, определяющих стандарты вексельного обращения, осуществляющих консультационное и методическое обслуживание участников рынка и т.п. То есть, регламентация деятельности субъектов вексельного рынка осуществляется не только государством в рамках соответствующих нормативных актов, но и негосударственными объединениями участников рынка, разрабатывающих нормативы, обязательные для их членов/Вошатко А. Спорные вопросы составления векселя//Хозяйство и право. -2003.-№3. –с.8-10.

В России ведущей организацией, работающей в этом направлении, является Ассоциация участников вексельного рынка ("АУВЕР"), объединяющая преимущественно коммерческие банки, а также ряд финансовых компаний и крупных промышленных предприятий. Разработкой нормативных документов и стандартов деятельности для членов Ассоциации занимаются ее комитеты: Комитет по инфраструктуре и технологиям и Комитет по стандартам. В частности, одним из основных документов, разработанных и утвержденных Комитетом по инфраструктуре и технологиям, была Концепция построения инфраструктуры вексельного рынка, одним из принципов которой - доступность информации о векселях, обращающихся на рынке, векселедателях, трассантах и т.д. Помимо более тесного сотрудничества между коммерческими банками, эта концепция предполагает создание специальных институтов: информационных, консалтинговых компаний, депозитариев, домицилиатов, юридических фирм, отвечающих требованиям рынка и способных компетентно обслуживать любые вексельные операции.

Современное состояние нормативной базы и ее правоприменения потребовало создания определенных правил и стандартов деятельности на вексельном рынке. Основным препятствием на пути к порядку на рынке векселей является недисциплинированность значительной части российских участников вексельного рынка. Многие из них до сих пор не следуют основному вексельному закону - Единообразному закону о переводном и простом векселе/Лазарев И. Проблемы правового регулирования процедуры предъявления векселя к платежу// Хозяйство и право. 2009. - № 11. –с.9.

Поэтому довольно часто в современной практике встречаются, например, векселя, предполагающие оплату товаром или услугами; действительные только при предъявлении письма векселедателя; а также бумаги, не содержащие одного или нескольких вексельных реквизитов, или срок платежа которых отличен от требуемых законом. Часто векселя не имеют собственноручной подписи векселедателя, а подписаны факсимиле/35, с.120/.

В настоящее время привлечь к соблюдению общих правил и стандартов возможно только банки, крупные финансовые компании, крупные промышленные предприятия, дорожащие своим именем, а также часть наиболее "сознательных" и образованных в вексельной области компаний.

2.2 Регулирование перехода прав по простому векселю

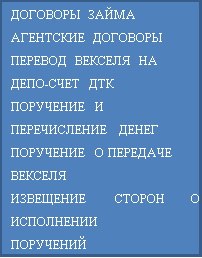

Простой вексель, называемый еще «собственный вексель» или «соло-вексель», выписывается в одном экземпляре покупателем товара поставщику. Он представляет собой письменный документ, содержащий простое и ничем не обусловленное обязательство векселедателя (должника) уплатить определенную сумму денег в определенный срок и в определенном месте векселедержателю или по его приказу другому лицу. В простом векселе с самого начала участвуют два лица: 1) векселедатель, который сам обязуется уплатить по выданному векселю; 2) векселедержатель, которому принадлежит право на получение платежа по векселю (рисунок 1.1).

![]()

![]()

Рисунок 1.1. Схема обращения простого векселя.

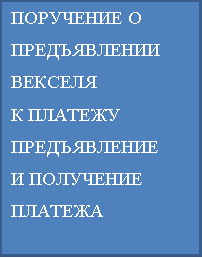

Первый векселедержатель может передать право на получение платежа по векселю второму векселедержателю по передаточной надписи. Такая необходимость возникает, если первый векселедержатель приобретает материалы или услуги у другого лица и расплачивается с ним векселем. Передаточная надпись называется индоссаментом и проставляется на оборотной стороне векселя. Если на оборотной стороне не осталось места из-за прежних надписей, то передаточная надпись делается на аллонже. Аллонж (прибавление, приложение) - листок бумаги, который приклеивается к векселю с целью дальнейшей индоссации долгового обязательства. На аллонже повторяются основные вексельные реквизиты: номер документа, вексельная сумма, срок платежа, место выдачи, векселедатель, место платежа, а также делается сама передаточная надпись: «платите (или платить) приказу», «вместо нас уплатите (уплатить)». Обязательна надпись передающего лица. Лицо, передающее вексель - индоссант; лицо, которое передает вексель, - индоссат. На рисунке 1.2. представлена схема индоссации простого векселя/48, с.7/.

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Рисунок 1.2. Схема индоссации простого векселя

Индоссамент может содержать указание лица, в пользу которого переводится документ (полный или именной индоссамент), быть на предъявителя или состоять из одной лишь подписи индоссанта (бланковый индоссамент). Лицо, владеющее документом по бланковому индоссаменту, имеет право заполнить бланк от своего имени или имени другого лица, индоссировать документ посредством полного или бланкового индоссамента, передать новому держателю простым вручением. Кроме передаточной функции, индоссамент на векселе и чеке выполняет также гарантийную функцию: каждый индоссант по векселю отвечает за акцепт и за платеж, индоссант по чеку - за платеж. Индоссант несет солидарную ответственность вместе с векселедателем (чекодателем), авалистом и плательщиком (хотя и может снять с себя эту ответственность посредством индоссамента с оговоркой "без оборота").

Как видим, вексель может многократно передаваться из рук в руки с помощью индоссамента, при этом ответственность по нему для всех участвующих лиц является солидарной. Солидарная ответственность индоссантов первоначально вызывала опасения, поэтому допускалась только однократная передача векселя. Индоссамент с солидарной ответственностью был узаконен в 1671 г. во Франции, а затем подтвержден уставом 1807 г., действующим и поныне.

При неоплате векселя в установленный срок протест в неплатеже выставляется против векселедателя/Маневич В., Перламутров В. Вексельное обращение и вексельный кредит// Финансы. 2008. - № 5. –с.7-8..

Под вексельным протестом понимается официально удостоверенное требование платежа и его неполучение. Векселедержатель или его уполномоченное лицо для совершения протеста должны предъявить неоплаченный вексель в нотариальную контору по месту нахождения плательщика или, если это домицилированные векселя, т.е. векселя, подлежащие оплате у третьего лица, - по месту нахождения этого лица, а для совершения протеста векселей в неакцепте и недатировании акцепта - по месту нахождения плательщика/Эрделевский А. Залог векселя. Предъявление векселя к платежу // Финансы. - 2207. - № 3.-с.2-4.

Действующее законодательство предусматривает предъявление векселей в нотариальные конторы для совершения протеста в неплатеже на следующий день после истечения даты платежа по векселю, но не позже 12 часов следующего после этого срока дня.

Для совершения протеста в неакцепте вексель должен быть представлен в нотариальную контору в течение сроков, установленных Положением для предъявления к акцепту, а если вексель был предъявлен к акцепту в последний день срока - не позднее 12 часов следующего после этого срока дня.

Нотариальная контора в день принятия векселя к протесту предъявляет плательщику или третьему лицу (домицилированный вексель) требование о платеже или акцепте векселя. Если после этого последует платеж, нотариальная контора, не производя протеста, возвращает вексель плательщику или третьему лицу (домицилианту) с надписью по установленной форме на самом векселе о получении платежа и других причитающихся сумм. Если плательщик сделал отметку об акцепте на переводном векселе, вексель возвращается векселедержателю без протеста.

Если на требование произвести акцепт или платеж векселя плательщик (домицилиант) отвечает отказом, нотариусом составляется акт по установленной форме о протесте в неплатеже или неакцепте, одновременно он делает соответствующую запись в реестре, а также отметку о протесте в неплатеже или неакцепте на самом векселе. При невозможности установить место нахождения плательщика протест векселя совершается без предъявления требования о платеже или акцепте.

2.3 Акцепт простого векселя

Акцепт - принятие плательщиком обязательства оплатить вексель. В простых векселях акцепт не может иметь места, так как нет необходимости получать обязательство плательщика. В простом векселе изначально содержится обязательство векселедателя.

Общее правило ст. 21 Положения (Положения о переводном и простом векселе) о переводном и простом векселе гласит, что вексель предъявляется для акцепта до наступления срока платежа. Это самый поздний момент. Самый ранний момент, когда возможен акцепт, определяется с учетом двух обстоятельств: 1) акцепт не может быть датирован днем более ранним, чем день составления векселя; 2) акцепт имеет силу лишь на надлежащим образом оформленном векселе.

Векселя сроком во столько-то времени от предъявления должны быть предъявлены к акцепту в течение одного года со дня их составления. После предъявления векселя для акцепта плательщик имеет право потребовать, чтобы вексель был предъявлен ему вторично на следующий день после первого предъявления (ст. 24 Положения о переводном и простом векселе). Такое требование не рассматривается в качестве отказа от акцепта. Это время плательщик может использовать для того, чтобы определить состояние отношений с векселедателем, основанных на других сделках, а также при необходимости для заключения соответствующего договора (например, договора займа или кредитного договора) с векселедателем/Янов В.В. Вексельное обращение в финансировании инвестиционной деятельности предприятий// Финансы. 2011. - № 2. –с.8.

Надпись об акцепте отмечается на самом переводном векселе (ст. 25 Положения о переводном и простом векселе). Надпись состоит из двух частей: собственно надписи о согласии оплатить вексель и подписи плательщика. Подпись плательщика на лицевой стороне векселя имеет силу акцепта. Акцепт выражается словом "акцептован".

Когда дата акцепта имеет существенное значение, акцепт обязательно датируется плательщиком. Это относится к векселям во столько-то времени от предъявления и к тем векселям, где предъявление к акцепту обусловлено каким-либо сроком. Отсутствие даты удостоверяется в этих случаях протестом (ч. 2 ст. 25 Положения о переводном и простом векселе).

Акцепт должен быть простым и ни чем не обусловленным (ст. 26 Положения о переводном и простом векселе). Не допускаются ссылки на основания принятия (акцепта) векселя. Не считается, например, акцептом надпись "акцептован в счет поставок по договору такому-то". В ч. 1 ст. 26 Положения о переводном и простом векселе говорится о возможности частичного акцепта. Форма выражения частичного акцепта может быть различна: "принят на сумму 100 тыс. руб." (когда номинал векселя - 140 тыс. руб.), "уплачу без процентов" (когда на вексельную сумму в соответствии со ст. 5 Положения о переводном и простом векселе начисляются проценты), "акцептован на сумму 100 тыс. руб. и 50 процентов годовых" (когда в векселе обусловлена иная процентная ставка, например, 70 процентов годовых). Таким образом, при частичном акцепте плательщик отказывается полностью принять вексель и выражает согласие уплатить в положенный срок лишь часть причитающейся векселедержателю суммы.

Частичный акцепт удостоверяется протестом. Векселедержатель, который получил частичный акцепт, может:

- совершить протест в частичном неакцепте и осуществить досрочное взыскание неакцептованной суммы векселя с обязанных по векселю лиц;

- совершить протест в частичном неакцепте и передать частично акцептованный вексель с актом о протесте другому векселедержателю;

- не совершая протеста, индоссировать вексель. Согласно ст. 69 Положения о переводном и простом векселе в случае изменения текста переводного векселя лица, поставившие свои подписи после этого изменения, отвечают в соответствии с содержанием измененного текста. Как отмечено выше, частично акцептованный вексель может быть индоссирован его владельцем. В этом случае индоссамент, совершенный после частичного акцепта, выполняет гарантийную функцию только в акцептованной части вексельной суммы.

Когда плательщик при принятии векселя изменяет своей надписью срок или место платежа, такой акцепт является ограниченным. Согласно ч.2 ст.26 Положения о переводном и простом векселе всякое изменение кроме изменения всей вексельной суммы, произведенное акцептом в содержании переводного векселя, равносильно отказу в акцепте, однако акцептант отвечает согласно содержанию своего акцепта. Таким образом, если в надписи об акцепте плательщик укажет иной срок платежа и(или) иное место платежа, векселедержатель вправе совершить протест неакцепте и требовать досрочного платежа от векселедателя, индоссантов и их авалистов.

Глава 3 ДОПОЛНИТЕЛЬНЫЕ ГАРАНТИИ ЗАЩИТЫ ПРАВ ВЕКСЕЛЕДЕРЖАТЕЛЯ И ПОРЯДОК ПЛАТЕЖА ПО ВЕКСЕЛЮ

3.1 Аваль векселя как обеспечение обязательств по векселю

Вексельные обязательства, обладая значительными специфическими свойствами, тем не менее, подчиняются общим нормам гражданского законодательства об обязательствах. В этом смысле и в юридической литературе, и в судебной практике сделан однозначный вывод о возможности применения общегражданских способов обеспечения исполнения вексельных обязательств.

В главе 23 ГК РФ перечисляются такие способы обеспечения, как неустойка, залог, удержание имущества должника, поручительство, банковская гарантия, задаток, предоставляет возможность устанавливать в законе или договоре другие способы. В п. 33 постановления Пленумов ВС и ВАС РФ от 4 декабря 2000 г. N 33/14 среди способов, которые могут обеспечивать исполнение вексельного обязательства, называют залог, поручительство или неустойку. Такое толкование можно расценить как указание на невозможность применения иных способов, установленных законом или договором. Попробуем проанализировать эту ситуацию.

Способы обеспечения обязательств призваны гарантировать интересы кредитора. Воспользуемся формулировкой, в достаточно полной мере отражающей юридическое предназначение способов обеспечения обязательств: это - "...установленные законом или договором обеспечительные меры имущественного характера, существующие в виде акцессорных обязательств, стимулирующие должника к исполнению обязательств и (или) иным образом гарантирующие защиту имущественного интереса кредитора в случае неисправности должника". Среди неназванных в постановлении Пленумов способов - удержание, банковская гарантия и задаток/Законодательство о векселях и практика его применения. Сост. -Оглобина О.М. Под ред. Тихомирова М.Ю. М. Юринформ центр. - 2003.

Удержание. В соответствии с п. 1 ст. 359 ГК РФ, кредитор, у которого находится вещь, подлежащая передаче должнику либо лицу, указанному должником, вправе в случае неисполнения должником в срок обязательства по оплате этой вещи или возмещению кредитору связанных с нею издержек и других убытков удерживать ее до тех пор, пока соответствующее обязательство не будет исполнено. Удержание, как следует из формулировки закона, применяется в тех случаях, когда предметом обязательства является вещь, а стороны в обязательстве имеют друг перед другом взаимные обязанности: должник должен оплатить стоимость вещи или услуги, а кредитор - передать вещь. Традиционно удержание используется при перевозке: перевозчик, обязанный передать груз получателю, удерживает его до оплаты последним стоимости перевозки (аналогична ситуация и при хранении). Вексельное обязательство является денежным, его предмет - уплата указанной в векселе денежной суммы. Таким образом, удержание не может, по определению, обеспечивать исполнение вексельного обязательства.

Вместе с тем, можно все-таки предположить возможность применения участниками вексельного обязательства удержания как договорного способа обеспечения исполнения обязательства, носящего смешанный, денежно-вещный характер. В соответствии с договором складского хранения, хранитель обязался хранить товар, а поклажедатель - оплатить стоимость хранения. При наступлении срока очередного платежа стороны заключили соглашение, в соответствии с которым поклажедатель, вместо уплаты денежных средств, выдал хранителю свой вексель (стороны новировали денежное обязательство по оплате стоимости хранения в вексельное обязательство - ст. 414, 815 ГК РФ), в качестве способа обеспечения вексельного обязательства предусмотрели возможность удержания хранителем товаров до оплаты поклажедателем векселя.

Данный способ можно отнести к дополнительным, не установленным ст. 329 ГК РФ способам обеспечения исполнения обязательств, можно толковать его и как удержание. Этот способ достаточно близок фидуции (фидуциарному залогу), которую в юридической литературе предлагается использовать в качестве "нового" способа обеспечения и которая нередко применяется в гражданском обороте. Содержанием фидуциарного залога является обязанность передать кредитору имущество, которое в случае неисполнения им основного обязательства остается в собственности кредитора. Нельзя отрицать, что таким способом можно обеспечить исполнение и вексельного обязательства. Однако если в случае с удержанием вопрос о действительности такой сделки не возникает (ведь удерживаемый товар не переходит в собственность кредитора), то при фидуции, как отмечает Б.М. Гонгало, "...существует вероятность квалификации таких сделок судебными органами в качестве притворных".

Особенно верным это рассуждение представляется в случае использования фидуции как способа обеспечения вексельного обязательства. Действительно, наличие вексельного обязательства всегда дает возможность легального перераспределения больших денежных потоков. Если же к этому добавляется и возможность отчуждения имущества, использование фидуции как способа обеспечения исполнения вексельного обязательства, может достигнуть небывалого размаха. Предположим, акционерное общество, являющееся должником перед бюджетом и кредиторами по денежным обязательствам и ожидающее обращения взыскания по исполнительным документам на имущество, выдает так называемый "дружеский" вексель своему аффилированному лицу, исполнение которого обеспечивается фидуцией. В случае неоплаты векселя (а срок оплаты можно установить в векселе крайне незначительный, день-два), имущество АО, переданное в заклад векселедержателю, переходит в его собственность, и действительные кредиторы остаются ни с чем/ Законодательство о векселях и практика его применения. Сост. -Оглобина О.М. Под ред. Тихомирова М.Ю. М. Юринформ центр. - 2003.

Банковская гарантия. В соответствии со ст. 368 ГК РФ в силу банковской гарантии банк, иное кредитное учреждение или страховая организация (гарант) дают по просьбе другого лица (принципала) письменное обязательство уплатить кредитору принципала (бенефициару) в соответствии с условиями даваемого гарантом обязательства денежную сумму по представлении бенефициаром письменного требования о ее уплате. Из характеристики гарантии следует, что одним из ее основных элементов является наличие личности кредитора принципала (бенефициара), при этом обязательным условием исполнения обязанности гарантом является представление ему бенефициаром требования об уплате денежной суммы по банковской гарантии (ст. 374 ГК РФ). Высокая оборачиваемость векселя, не дающая возможности при его выдаче установить лицо, которое при исполнении вексельного обязательства (предъявлении к платежу и платеже) будет кредитором, казалось бы, становится непреодолимым препятствием для выдачи банковской гарантии. Однако судебная практика исходит из другого: отсутствие в банковской гарантии указания бенефициара, которому она выдана, не является основанием для признания ее недействительной. Таким образом, возможность изменения кредитора по вексельному обязательству (и соответственно, необходимость указания в гарантии бенефициара) не является препятствием для выдачи векселедержателю (или иному обязанному по векселю лицу) банковской гарантии.

Задаток. В соответствии с п. 1 ст. 380 ГК РФ задатком признается денежная сумма, выдаваемая одной из договаривающихся сторон в счет причитающихся с нее по договору платежей другой стороне, в доказательство заключения договора и в обеспечение его исполнения. Можно представить ситуацию, когда первый векселедержатель, принимая вексель от векселедателя (например, когда в соответствии со ст. 815 ГК РФ новируется обязательство займа, кредита и т.д.), требует от него задатка - определенной денежной суммы, которая останется в его собственности, при неисполнении векселедателем обязанности платежа по векселю. Однако следует иметь в виду, что задаток выполняет задачу не только обеспечения исполнения обязательства, но и доказательства заключения договора. В тех случаях, когда вексель выдан, нет необходимости доказывать наличие договора (обязательство уже существует), задаток теряет смысл. Целесообразность задатка велика при наличии обязательства выдать или передать вексель. Таким образом, применение задатка как способа обеспечения исполнения вексельного обязательства маловероятно.

Анализ удержания, банковской гарантии и задатка показывает, что теоретически применение этих способов обеспечения вексельных обязательств возможно, поскольку никаких запретов законодательство на этот счет не устанавливает. Но возможность их использования в гражданском обороте сильно затруднена особенностями вексельного обращения: удержание в чистом виде может быть применено в достаточно частном случае (при наличии смешанных, денежно-вещных отношений), практика выдачи банками гарантии по вексельным обязательствам вряд ли получит широкое распространение: ведь векселей выдается одним векселедержателем много (например, это практика Сбербанка, организаций системы Газпрома, Росэнергоатома, железных дорог) и выдача банком гарантий по договору с векселедержателем экономически для банка нецелесообразна. Не исключено, что именно эти обстоятельства имели в виду Верховный и Высший Арбитражный суды, называя только залог, поручительство и неустойку как возможные вневексельные способы обеспечения обязательств.

Рассматривая вопрос о вневексельных способах обеспечения обязательств, можно, на наш взгляд, выделить три их особенности: требования к форме, субъектный состав и характер этих обязательств/ Вошатко А. Спорные вопросы составления векселя//Хозяйство и право. -2003.-№3. –с.8-10.

Форма вневексельных обязательств. Главной особенностью вневексельных способов обеспечения вексельных обязательств является то, что они не подчиняются нормам вексельного законодательства. Именно эта посылка явилась основанием для следующего вывода: "Учитывая характер вексельного обязательства, следует исходить из того, что включенные в вексель условия об обеспечении исполнения по векселю залогом, общегражданским поручительством или неустойкой признаются ненаписанными и не влекут каких-либо правовых последствий". Такой же вывод был сделан судебной практикой и ранее: "Условие векселя о неустойке, уплачиваемой при просрочке выплат по нему, является ничтожным".

В актах судебного толкования не объясняется, какой характер вексельного обязательства препятствует включению в текст векселя условия об его обеспечении общегражданскими способами. Можно предположить, что имеются в виду такие признаки вексельного обязательства, как абстрактность и безусловность. Такого же мнения придерживается и В.А. Белов: "...включение условий об обеспечении исполнения вексельных обязательств общегражданскими способами в сам текст векселя недопустимо, ибо документ потеряет свою характеристику "простого и ничем не обусловленного". Безусловно, такое объяснение можно принять за основу. Вместе с тем не совсем понятно, как включенное в вексель условие о неустойке влияет на исполнение вексельного обязательства: ведь нельзя же утверждать, что в таком случае обязательство по платежу становится условным. Думается, что более полным будет следующее объяснение.

Векселю присущ и такой признак, как вексельная строгость, формализм: "Формальная сторона вексельного обязательства находит себе выражение в том, что все обстоятельства, имеющие значение для вексельного отношения, должны быть указаны в документе, и все обстоятельства, не нашедшие себе места на документе, не могут быть принимаемы во внимание при обсуждении вексельного отношения". Сутью вексельного обязательства является безусловная уплата денежной суммы, указанной в векселе, таким образом все иные условия, например, о неустойке, не имеют прямого отношения к этому обязательству. Таким образом, именно такие два элемента, характеризующие правовую сущность вексельного обязательства, как безусловность и формализм, объясняют необходимость заключения отдельных соглашений об обеспечении исполнения вексельного обязательства общегражданскими способами/ Вошатко А. Спорные вопросы составления векселя//Хозяйство и право. -2003.-№3. –с.8-10.

Соглашение о залоге, неустойке или поручительстве должно быть облечено в простую письменную форму. Это может быть как документ под названием собственно "соглашение", так и отдельный договор или часть договора. Залог или поручительство, как правило, оформляются отдельным договором, условие о неустойке может быть включено в текст договора, являющегося фактическим основанием выдачи векселя или его передачи. Например, достаточно модным в настоящее время является заключение договоров купли-продажи векселей, предметом которых является, в действительности, не только передача векселей как вещей, но и выдача их так называемым продавцом. Например, ООО "Альфа" по такому договору принимает на себя обязанность продать ОАО "Гамма" свой вексель номинальной стоимостью 100000 руб., а покупатель - принять вексель и оплатить. Не обсуждая юридическую целесообразность заключения такого договора (ведь фактически его предметом является не продажа, а выдача векселя), тем не менее, будем констатировать реальность такого договора. Соответственно, поскольку продавец векселя одновременно является векселедателем, а покупатель - первым векселедержателем, они в договоре могут предусмотреть неустойку (например, в виде пени) за неисполнение векселедателем своего основного обязательства - совершения платежа по векселю. Или, при заключении договора купли-продажи (мены) векселей (векселедателем которых является третье лицо), продавец и покупатель могут предусмотреть ответственность продавца как индоссанта за неисполнение своей обязанности (естественно, при неплатеже по векселю прямого должника - векселедателя).

Субъектный состав. На первый взгляд, применение залога, поручительства или неустойки должно обеспечивать исполнение обязательства прямого вексельного должника - векселедателя или акцептанта. Однако нет никаких препятствий для заключения соглашения об обеспечении обязательств и других должников: авалиста, индоссанта. Рассмотрим это утверждение на примерах. Возможны следующие схемы обеспечения (естественно, что этот перечень носит открытый характер)...

1. Векселедатель (при выдаче векселя) или акцептант (при совершении акцепта), с одной стороны, и векседержатель, с другой стороны, заключают соглашение о неустойке (отдельным письменным соглашением), договор залога (залогодателем может выступить как вексельный должник, так и третье лицо), договор поручительства (поручителем, естественно, выступает третье лицо). Возможно заключение таких соглашений и на других стадиях, при индоссаменте, например; но технически это сделать достаточно сложно: вряд ли согласится на залог векселедатель, который к тому времени вексель уже выдал, деньги или иное удовлетворение (новацию заемного обязательства, прекращение денежного обязательства по договору поставки и т.д.) взамен уже получил и с держателем векселя, как правило, никакими отношениями (кроме как по векселю) не связан. Видимо, этот вариант (обеспечение обязательств общегражданскими способами на стадии индоссамента) возможен, в основном, когда индоссанта, векселедержателя и векселедателя связывают какие-то общие имущественные интересы, для удовлетворения которых вексель и пущен в оборот (например, как средство погашения взаимной задолженности при расчетах или как средство внесения средств в уставный капитал юридического лица или в совместную деятельность);

2. Индоссант при передаче векселя в порядке ордерного индоссамента заключает с векселедержателем соглашение о залоге своего имущества, с целью обеспечения исполнения своих обязательств при неплатеже векселедателем по векселю;

3. Авалист условием аваля ставит предоставление векселедателем поручительства третьим лицом в случае неплатежа векселедателем, т.е. речь идет об обеспечении регрессного требования. В таком случае авалист, исполнивший обязательство перед векселедержателем, имеет, помимо права регресса к векселедателю, гарантию получения долга за счет поручителя.

Перечислением различных вариаций возможного обеспечения исполнения вексельных обязательств можно заниматься достаточно долго и вряд ли в этом есть смысл. Приведенные примеры позволяют прийти к следующему выводу: обеспечиваться общегражданскими способами может исполнение обязательства любого обязанного по векселю лица, субъектом обеспечения может быть как непосредственный участник вексельного обязательства (векселедатель, акцептант, авалист, индоссант), так и третьи лица (при поручительстве и залоге).

Характер обеспечительного обязательства. Особенностью вексельного обязательства является то, что в нем, благодаря свойству повышенной оборотоспособности векселя, постоянно меняется кредитор: в результате совершения ряда последовательных индоссаментов, право получения платежа по векселю постоянно переходит от одного лица к другому. В связи с этим возникает вопрос: что происходит в этом случае с обеспечительными способами, т.е. дополнительными обязательствами? Понятно, что в отношении аваля такой вопрос не возникает: находясь на самом векселе, он следует его судьбе. Несколько сложнее обстоит дело в отношении вневексельных способов. К сожалению, судебной практики по этому вопросу не существует, поэтому рассуждения возможны только на теоретическом уровне.

В юридической литературе было высказано мнение, что "условия об обеспечении, содержащиеся в иных прилагаемых к векселю документах, должны быть сформулированы в виде односторонних обязательств, не содержащих указания личности кредитора". В таком случае автор цитируемого положения приходит к выводу о возможности вписания истцом (векселедержателем), при наличии протеста векселя в неплатеже, своего имени в залоговое обязательство, что дает ему право потребовать обращения взыскания на заложенное имущество должника (акцептанта в книге).

Рассмотрим этот случай на примере. Должник по кредитному договору договорился с банком о новации кредитного обязательства в вексельное. Условием новации банк поставил залог материнским обществом должника своего имущества. Договор залога заключен между банком и залогодателем (третьим лицом). Впоследствии банк индоссировал вексель гражданину. Векселедержатель обратился за получением платежа к векселедателю, но не получил его. Имеет ли он право в таком случае обратить взыскание на предмет залога? Исходя из нормы ст. 355 ГК РФ, следует дать утвердительный ответ на этот вопрос: должник, за которого представлен залог, не изменился, обязательство его осталось без изменения, изменилась личность кредитора, которая, в силу дополнительного (акцессорного) характера залога, не должна иметь значения для залогодателя.

На первый взгляд, такой однозначный вывод сложно сделать, если исполнение вексельного обязательства обеспечено поручительством. Для этого вида обеспечения характерен договорный характер, стороной в таком договоре является конкретный кредитор, поскольку речь идет об отдельном договоре, перемена лица в обязательстве должна происходить по правилам уступки права.

Но анализ конкретных правоотношений показывает, что и обязательства поручителя могут переходить вместе с индоссаментом. Среди оснований прекращения поручительства ст. 367 ГК РФ не называет уступку требования. Вряд ли к этому случаю относится положение п. 1 ст. 367 ГК РФ, предусматривающего прекращение поручительства в случае изменения основного обязательства, влекущего увеличение ответственности или иные неблагоприятные последствия для поручителя без согласия последнего, ведь последствием индоссамента не является изменение обязательства в принципе. Мешает, конечно, личность кредитора (например, первого векселедержателя), заключившего договор с поручителем. Но из этой ситуации возможен выход: в договоре поручительства стороны могут предусмотреть, что поручительство дается в целом за исполнение обязательства векселедателем, в том числе и при перемене кредитора. Аналогичный вывод был сделан судебной практикой при рассмотрении вопроса о сохранении поручительства в случае перевода долга по основному обязательству/ Рукавишникова И. Вексель: соотношение норм гражданского и вексельного права // Рынок ценных бумаг. 2002. - № 6.-с.7-8.

Если же исполнение обязательства, например векселедателя, обеспечено неустойкой, в соответствии с отдельным соглашением, заключенным между ним и первым векселедержателем, то вывод о переходе права на неустойку к новому держателю векселя при совершении индоссамента, в целом вряд ли будет правильным. В соответствии со ст. 384 ГК, права, обеспечивающие исполнение обязательства, переходят при уступке права требования по основному обязательству. Однако права по векселю переходят не в порядке цессии, а в порядке индоссамента, предполагающего перенос на нового кредитора только тех прав, которые удостоверены векселем (п. 3 ст. 146 ГК РФ, ст. 14 Положения о переводном и простом векселе). Видимо, вывод о переходе к новому кредитору права на неустойку, предусмотренную договором, будет верным только в случае передачи прав по векселю в порядке уступки, т.е. при переходе прав по векселю в результате обыкновенной цессии (абз. 2 ст. 11 Положения - при наличии в векселе оговорки, сделанной векселедателем в виде: "не приказу", "платите только такому-то лицу", "платите такому-то, но не его приказу", "без права индоссирования", "передача в общегражданском порядке" или при индоссаменте, совершенном после протеста векселя в неплатеже, а также после истечения срока, установленного для совершения протеста (ст. 20 Положения) либо при прямой уступке права по договору, содержащему условие о неустойке).

Реализация права на обеспечение вексельного обязательства. Естественно, что право на предъявление требования о взыскании неустойки, к поручителю или за счет обращения взыскания на заложенное имущество, возникает в случае неисполнения обязательства. Взыскание будет происходить по общим правилам, установленным гражданским и процессуальным законодательством. Рассмотрим этот механизм на примере векселедателя (реализация права на обеспечение аналогична и в отношении других вексельных должников).

В случае неплатежа векселедателем, векселедержатель вправе предъявить ему, а также другим обязанным лицам (авалисту, индоссантам, акцептанту - плательщику) иск о взыскании долга, процентов и пени, установленных ст. 48 Положения и ст. 3 Федерального закона "О переводном и простом векселе". Если же векселедержатель имеет право на взыскание договорной неустойки, он, исходя из принципа "одного наказания", должен выбрать между предъявлением требования о взыскании пени, взыскиваемой на основании ст. 3 Закона "О переводном и простом векселе" в порядке и размере, установленными ст. 395 ГК РФ, и договорной неустойкой.

При неисполнении векселедателем обязанности по платежу, исполнение которой обеспечено залогом имущества векселедателя или третьего лица, векселедержатель вправе предъявить иск одновременно обоим, каждому по отдельности или непосредственно залогодателю с требованием об обращении взыскания за счет заложенного имущества. При вынесении положительного решения взыскание будет происходить в порядке, установленном ст. 349-350 ГК РФ.

Ответственность поручителя, в силу п. 1 ст. 363 ГК РФ, является солидарной. Соответственно, при наличии поручительства третьего лица за исполнение векселедателем обязанности по платежу, ответчиками по иску могут быть солидарные должники по векселю (векселедатель, авалист, плательщик, индоссанты) и поручитель. Таким образом, возможна ситуация, когда в качестве ответчиков привлечены два поручителя, обязательства которых возникли из разных оснований: авалиста из аваля и поручителя из общегражданского договора/ Соколов В.В. Современный вексельный рынок в Российской Федерации// Проблемы прогнозирования. - 2012. - № 4. –с.9.